On entend de plus en plus dans le débat public que tel ou tel ajustement budgétaire est une contrainte à laquelle nul politique ne pourrait se soustraire. Ces injonctions sont présentées comme des politiques de raison, à opposer à des politiques qui seraient irresponsables sur le plan budgétaire.

Par exemple, la note du Conseil d’Analyse Économique Quelle trajectoire pour les finances publiques françaises a été présentée comme un exemple de ces politiques budgétaires raisonnées. Mais propose-t-elle une analyse de soutenabilité ou est-elle normative ? On peut par exemple y lire « qu’il serait difficile de laisser la dette dépasser les 125 % de PIB sans risquer une forte hausse des taux d’intérêt et des effets d’éviction coûteux », un niveau de dette que « seuls l’Italie (environ 140 %) et la Grèce (150 %) » ont aujourd’hui dépassé en Europe. Elle se donne ainsi pour objectif dans un premier temps de stabiliser la dette, puis à moyen terme de la placer sur une trajectoire durablement décroissante dans un scenario sans crises, avec un ratio de dette qui redescendrait en dessous de 100 % autour de 2045. ».

Ces types raisonnements assez communs dans le débat public reposent donc généralement sur deux idées fortes qu’il convient d’expliciter : (i) il existerait un ratio de dette, dans l’absolu, au-delà duquel les risques pesant sur notre soutenabilité pourraient s’accroitre, (ii) il faudrait à tout prix réduire la dette publique, dans un contexte où nous devons pourtant investir des montants significatifs pour assurer le financement de notre transition écologique. Dans cette note, nous nous appuyons sur la littérature pour montrer que ces deux idées peuvent pourtant être remises en cause.

Plus généralement, elles s’inscrivent dans une confusion autour de plusieurs notions de « soutenabilité », dont la distinction est rarement faite dans le débat public, qui se rapportent à la baisse, la stabilité, l’augmentation, et l’explosion de la dette. Cette confusion s’inscrit dans celle des différentes notions : la liquidité de la dette – une dette est illiquide si le pays ne peut ni la rembourser ni la « rouler » à court terme ; la solvabilité de la dette – le pays n’est pas solvable si sa contrainte de budget intertemporelle ne tient pas, c’est-à-dire s’il n’est pas capable de rembourser ou de « rouler » sa dette à long terme ; et la soutenabilité de la dette, dont la définition peut varier. La dette du pays peut par exemple être considérée insoutenable si elle est sur une trajectoire explosive, c’est-à-dire si le taux de croissance d’évolution de la dette, qui dépend du taux d’intérêt, du taux d’actualisation, etc., est inférieur à 1. Un pays peut donc être illiquide mais solvable, illiquide mais soutenable, ou encore liquide mais insoutenable (Roubini 2011).

Dans cette note, nous arguons que l’évaluation de la soutenabilité d’une dette publique est en réalité beaucoup plus complexe et multifactorielle que présentée généralement dans le débat public. Elle vise à faire un état du débat académique sur ces questions et à proposer d’aborder avec plus de nuances la question de la soutenabilité. En adoptant une définition plus large, nous pouvons conclure que la nécessité d’éviter une explosion de nos dettes publiques – en réduisant certaines dépenses et en augmentant certaines recettes, mais en faisant également évoluer nos modes de gestion de la dette publique – n’est pas incompatible avec le financement public pour des dépenses existentielles pour l’Union européenne comme la transition écologique ou la défense.

1. Réduire la dette ou éviter qu’elle n’explose ?

1.1. Mener des politiques à court terme visant à réduire la dette publique, une injonction réaliste ?

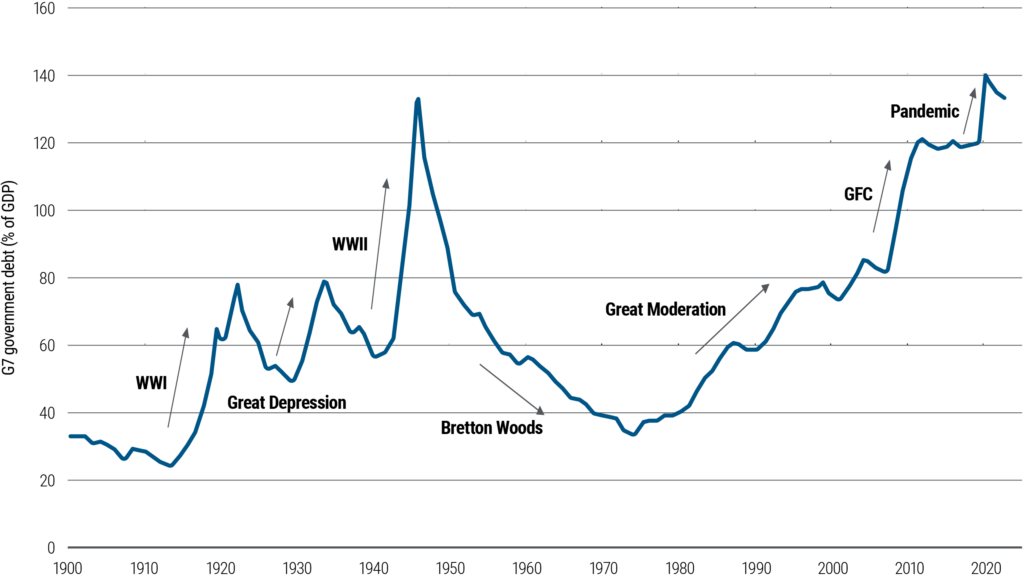

Est-il réaliste de défendre une réduction de la dette publique dans le contexte actuel ? Lors du symposium de Jackson Hole de 2023, la grande messe des banquiers centraux, Barry Eichengreen, historien de l’économie connu pour avoir étudié un grand nombre d’épisodes de réduction de la dette sur un temps très long (voir Public Debt through the Ages), concluaient avec Serkan Arslanalp que « nous allions devoir vivre avec une dette publique élevée » (notre recension ici). Cette « nouvelle réalité » serait « un « état de fait semi-permanent ». L’idée que les dettes publiques risquent de rester élevées est également partagée par des chercheurs comme Ricardo Reis ou Olivier Blanchard.

Selon Eichengreen & Arslanalp, cela s’expliquerait par le fait que les quatre facteurs principaux de réduction de la dette publique ne devraient pas jouer de rôle dans les prochaines années : (i) un consensus politique permettant de dégager des surplus budgétaires primaires importants et durables n’existe pas, (ii) pas d’écart favorable entre les taux d’intérêt et la croissance (r – g), (iii) pas de réduction de la dette par l’inflation non anticipée, (iv) impossibilité de mettre en place une « répression financière ».

Et c’est sans même considérer les dépenses « existentielles », en particulier les besoins de financement public lié à la transition écologique : celles-ci ne risquent pas simplement de rester élevées, mais de continuer à augmenter. Comme l’écrivait Olivier Blanchard : « La réduction de la dette peut être hautement souhaitable, mais elle doit être mise en balance avec d’autres objectifs et tenir compte des contraintes politiques et macroéconomiques. Ainsi, les règles de l’UE devraient imposer la soutenabilité de la dette, sans nécessairement exiger une réduction de la dette. C’est là le nœud du problème dans les discussions actuelles. ».

Dans ce contexte, adopter une définition plus réaliste de la soutenabilité de la dette semble donc plus adapté : ne pas tenter à tout prix de réduire la dette (encore moins à court terme) mais plutôt éviter qu’elle n’explose. Par exemple, aux Etats-Unis, à la fois le CBO et le FMI jugent que la dette américaine restera soutenable au cours de la prochaine décennie, c’est-à-dire qu’elle augmentera, certes, mais que cette hausse ne sera pas hors de contrôle (jusqu’à 166% en 2054 pour la dette publique !).

1.2. Une hausse inévitable de la dette doit-elle être source d’inquiétude ?

Les inquiétudes sur le niveau absolu de la dette ne sont pas nouvelles. En septembre 2007, alors que la dette française était à 64,5 % du PIB, François Fillon déclarait : « Je suis à la tête d’un État qui est en situation de faillite sur le plan financier »… Elle est pratiquement au double aujourd’hui, sans que quelconque procédure de défaut ou de restructuration n’ait été engagée.

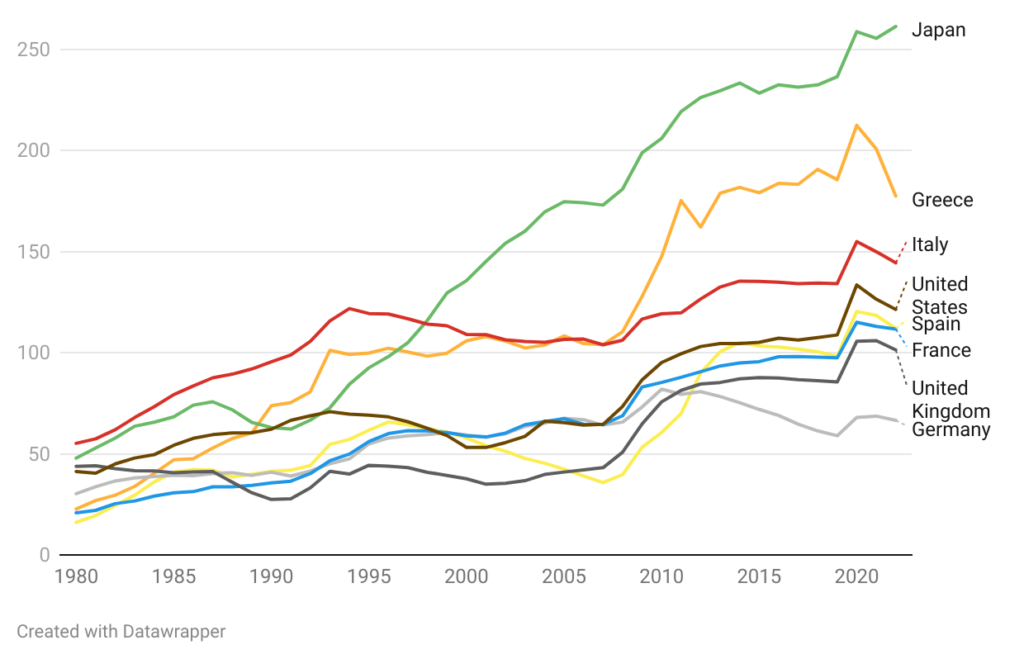

Pourtant, plusieurs conclusions rassurantes peuvent être mises en avant. Tout d’abord, dans la littérature académique, il n’existe pas de niveau précisément déterminable et observable empiriquement au-delà duquel nous entrerions systématiquement dans un monde de dette publique insoutenable. Comme l’écrivait Erik Nielsen, le chef économiste d’Unicredit : « Il n’y a certainement pas de niveau maximal clair de dette/PIB au-delà duquel la dette devient insoutenable. En cas de doute, expliquez-moi le Japon (actuellement à 260 % du PIB) ». Une dette « trop élevée » est finalement un concept très relatif (Cordella et al. 2010) et dépend de la qualité des politiques et des institutions. De nombreuses crises ont lieu alors que la dette publique rapportée au PIB déclinait, alors que de nombreux pays ont des dettes qui augmentent à long terme et ne connaissent pas de crises de la dette. Ce qu’on doit viser ce n’est donc pas de réduire la dette pour la réduire, mais d’éviter un épisode de crise souveraine.

D’ailleurs, si on se concentre plus spécifiquement sur la situation de la France, celle-ci mérite d’être nuancée. La hausse de la dette publique française s’inscrit dans un contexte de hausse mondiale des dettes publiques dans les pays développés. La dette publique mondiale a triplé depuis le milieu des années 1970 pour atteindre 92 % du PIB (2022). Le ratio de dette/PIB français est relativement élevé en Europe, mais l’observer au regard des autres dettes des pays de l’OCDE permet de relativiser (Graphique 1).

Graphique 1 – Évolution du ratio dette/PIB des pays industrialisés

Source : FMI, Global Debt Database

2. Pour une évaluation multifactorielle de la soutenabilité

Au-delà de cette analyse frustre des niveaux de dette, nous proposons de revenir sur les différentes manières d’évaluer les risques qui pourraient peser sur notre soutenabilité. Cette revue permettra d’apporter des approches évitant de tomber dans les injonctions normatives et dans la politisation d‘un débat hautement technique.

La conclusion générale : loin d’une science exacte, l’évaluation des facteurs de soutenabilité se rapproche davantage d’un art, à tel point que Charles Wyplosz a titré son papier « Debt Sustainability Assessment: Mission Impossible » (2011). En effet, ces analyses sont généralement très sensibles aux hypothèses, impliquent de faire des projections à long terme et la croissance, la position budgétaire et les taux d’intérêts sont endogènes à la soutenabilité de la dette. Elles peuvent aussi s’appuyer sur le passé, mais on ne sait pas s’il sera important et s’il n’y aura pas des changements de régime. Les définitions du concept même de « soutenabilité de la dette » sont également très hétérogènes (voir annexe), allant de définitions très strictes (solvabilité et pas d’ajustement majeur) à des définitions plus larges (dette stationnaire).

Le problème est que les analyses de soutenabilité de la dette (DSA) sur lesquelles nous nous appuyons pour définir nos politiques économiques présentent aujourd’hui des limites importantes. Par exemple le think tank allemand Dezernat Zukunft,a formulé des critiques de la méthodologie de la DSA de la commission européenne, utilisée dans le cadre des règles budgétaires: (i) elles sont très fortement dépendantes d’hypothèses qui présentent certains biais[1], (ii) elles partent du principe qu’il n’y aura pas de changement de la politique budgétaire après la mise en place d’un plan d’ajustement[2], (iii) les résultats de la DSA peuvent influencer les marchés financiers créant un « doom loop », (iv) il n’existe pas une seule DSA correcte, plusieurs combinaisons de politiques budgétaires et de croissance sont possibles, ce qui introduit une incertitude importante (v) et enfin, elles n’intègrent pas le risque climatique et l’effet de l’inaction climatique. Par ailleurs, lors des négociations du nouveau Pacte de Stabilité et de Croissance, des seuils arbitraires d’ajustement de la dette et du déficit ont été ajoutés à ces règles, et ils ne se justifient pas économiquement.

Nous mettons en avant ci-dessous une série de facteurs qui devraient être davantage être évoqués dans le débat public français et européen sur la soutenabilité de la dette. Nous avons classé ces facteurs en grandes catégories (a) méthodologiques, (b) qualitatifs, (c) financiers, (d) économiques.

2.1. Faire évoluer la méthodologie

- Favoriser une évaluation probabiliste

Concept : au lieu de se laisser enfermer dans des hypothèses incertaines, adopter une approche probabiliste de l’évaluation de la soutenabilité permet de mieux traduire les incertitudes liées à ces évaluations.

Olivier Blanchard a proposé de s’appuyer sur une évaluation de la soutenabilité à deux étages, la première consiste à privilégier une Stochastic Debt Sustainability Analysis (SDSA) plutôt qu’une DSA classique, qui permet d’évaluer la probabilité que, dans le cadre des politiques actuelles, le taux d’endettement augmente régulièrement. Concrètement, au lieu de s’appuyer sur des hypothèses fixes (et très incertaines), la SDSA utilise des distributions de probabilité pour des variables telles que la croissance du PIB, les taux d’intérêt et les soldes primaires. Si c’est déjà le cas de la DSA de la Commission européenne, les règles continuent à s’appuyer sur des seuils rigides, qui annihilent la dimension probabiliste de cette analyse.

La SDSA est certes souvent critiquée par les décideurs car plus complexe et moins lisible : les hypothèses sont moins transparentes et le résultat est un éventail de résultats possibles et des probabilités associées plutôt qu’une conclusion ferme. Cependant, elle représente davantage les incertitudes liées à ces projections et se rapproche plus de la réalité. A l’issue de la SDSA, si la probabilité est faible, les inquiétudes concernant le soutenabilité de la dette peuvent déjà être mises en sourdine.

- Intégrer le climat aux analyses de soutenabilité

Concept : aujourd’hui, l’Analyse de Soutenabilité de la Dette de la Commission européenne ne tient compte ni des dépenses de transition que nous devons réaliser d’ici 2050 pour respecter les Accords de Paris ni des chocs macroéconomiques que le réchauffement climatique va imposer sur nos économies (dommages climatiques, pertes de productivité, etc.). Pourtant, d’autres institutions comme le FMI soulignent la nécessité d’intégrer le risque climatique dans la revue de leur cadre d’analyse de la soutenabilité (FMI 2021). Il s’agit d’une évolution importante du cadre d’analyse ; nous évoquions en effet que, dans un cas extrême, certains pays pouvaient même se retrouver face à un dilemme aigu entre un épuisement planétaire et budgétaire (Mugnier 2023).

La recherche sur la question est en pleine expansion (voir par exemple Boitan 2023 ou Seghini 2024 pour une revue de littérature). Elle se divise en différents grands courants : 1) les déterminants des rendements et/ou des écarts des obligations souveraines à long terme ; 2) le lien entre le changement climatique et les aspects environnementaux, sociaux et de gouvernance et le risque de crédit souverain ; 3) la nécessité de disposer d’outils efficaces pour intégrer les considérations climatiques dans une architecture réformée de la dette mondiale.

Des propositions ont émergé pour mieux définir les indicateurs de soutenabilité dans le cadre de la transition écologique. Philippa Sigl-Glöckner, par exemple, propose de remplacer le ratio dette/PIB par dette/stock d’actifs net zero. Elle rappelle que le ratio dette/PIB est un proxy de la charge de financement qu’un gouvernement doit supporter. La dette est une approximation des paiements d’intérêts et le PIB de la quantité de recettes pouvait être générées. Cependant, le PIB ne serait pas un bon proxy des recettes fiscales futures étant donnée la contrainte de transition : un meilleur proxy est de savoir quelle part de notre économie peut fonctionner et générer des recettes fiscales dans le monde net zéro vers lequel nous souhaitons évoluer.

2.2 Prendre en compte des facteurs qualitatifs

Si la conclusion de l’évaluation probabiliste n’est pas qu’il y a une forte probabilité que la dette reste soutenable, il faudrait selon Olivier Blanchard enrichir l’analyse d’une deuxième strate, plus qualitative. C’est d’ailleurs ce que fait le FMI avec CPIA[3]. Nous pouvons évoquer une série de facteurs qualitatifs qui doivent absolument être considérés pour évaluer la soutenabilité. La littérature la plus récente sur la soutenabilité de la dette publique a largement mis en évidence le rôle de facteurs qualitatifs. Par exemple Kraay and Nehru (2006) ne définissent pas simplement la dette « sûre » en fonction de la croissance mais également de la qualité des institutions : un pays aux institutions médiocres et à la croissance moyenne atteint une probabilité de surendettement de 25 % avec un ratio dette extérieure/exportations de 100 %, tandis qu’un pays similaire mais doté de bonnes institutions atteint le seuil avec un ratio de 300 %. Cohen et Valadier (2011), sur la base de ces mêmes données, montrent que les défauts souverains peuvent être expliqués à 50% par le niveau d’endettement du pays et à 25% par la qualité de sa gouvernance (mesurée par le CPIA).

- Tenir compte de la capacité à effectuer des réformes budgétaires

Concept : Quelle est la capacité d’un État à faire adopter un budget avec une nouvelle orientation budgétaire si nécessaire ? La dette n’est pas soutenable si le changement budgétaire pour assurer le remboursement de la dette sans défaut, restructuration ou hyper inflation est impossible (pour des raisons politiques ou en raison de coûts économiques trop importants).

Dans cette situation les procédures budgétaires et les incertitudes juridiques peuvent tout d’abord jouer. Par exemple, dans le cas des Etats-Unis, le risque de shutdown (l’État fédéral ne peut fonctionner sans que le Congrès ait voté des crédits de fonctionnement ; si ce n’est pas le cas les services non essentiels doivent fermer) et le debt ceiling (limite légale au montant total de la dette du gouvernement fédéral ; s’il est atteint le Congrès doit voter un relèvement du plafond) jouent un rôle important. Ces développements sont largement scrutés par les investisseurs internationaux (voir par exemple Morgan Stanley) et ils auraient un impact significatif sur le risque de défaut (Nippani & Smith 2014). En France, la question se pose également actuellement ; comme nous l’avons souligné dans notre dernière lettre, notre capacité à faire adopter un PLF 2025 sera au cœur d’enjeux juridiques, qui pourraient avoir des répercussions importantes, que ce soit sur les marchés, les règles budgétaires ou politique.

Mais cela dépend également d’autres facteurs comme la situation politique ou la crédibilité du gouvernement. Les agences de notation, par exemple, sont sensibles à ces signaux : les tensions pendant les réformes des retraites ont joué dans la décision récente de Standard & Poor’s de dégrader la note de la France. Le risque de renchérissement politique de la dette dépend de nombreux facteurs comme la maturité de la dette (temporalité de l’ajustement), du niveau de l’effort à effectuer, du niveau initial d’imposition d’un pays et même de la personnalité des décideurs. Il y des exemples historiques de personnalités de décideurs qui ont eu un impact psychologique, Raymond Poincaré lors du plan « d’assainissement » des 1926 qui disposait d’une forte autorité politique (Mouré 2012), ou, plus récemment, Mario Draghi en février 2021 en Italie.

- Distinguer la « volonté » et la « capacité » des États à payer leur dette

Concept : Au-delà de la capacité à payer, un risque peut peser sur le soutenabilité de la dette s’il existe une instabilité politique et des partis politiques qui n’ont plus la volonté de rembourser la dette arrivent au pouvoir. Ce risque politique est pris en compte par les investisseurs sur les marchés et peut être qualifié de political risk premium. Par exemple, lors de l’élection présidentielle de 2017, l’euro se dépréciait lorsque le Rassemblement National obtenait des scores élevés dans les sondages.

Dans la littérature, la distinction entre la capacité et la volonté de payer a été introduite par Bulow & Rogoff (1989). A partir du moment où un État fait défaut, nous rentrons dans une zone floue. D’après Charles Wyplosz, « un défaut privé est rapidement sanctionnée en vertu d’une législation précise sous le contrôle des tribunaux, tandis qu’un défaut sur la dette publique et extérieure sont suivies de litiges et de négociations dans le cadre de règles juridiques floues et de mécanismes d’exécution incertains ».

Il faut donc se demander dans quelle situation un État fait défaut, et tenir compte du facteur politique. Comme souligné dans notre note les défauts sont « des animaux politiques ». Les variables économiques traditionnelles comme le ratio dette/PIB ne suffisent pas à prédire la probabilité d’un défaut. Par exemple, Tomz et Wright (2007) recensent 169 épisodes de défauts souverains entre 1820 et 2004 et révèlent que 38 % des défauts se sont produits alors que le pays « allait bien », en tout cas que sa croissance se portait comme un charme. Dornbusch et Edwards (1990) étudient le « populisme macroéconomique », qui équivaut à favoriser sa politique intérieure (croissance, distribution des revenus) au mépris des contraintes extérieures (inflation, déficit, comportement des agents). En France, les travaux de Daniel Cohen[4] se sont longtemps penchés sur cette question.

- Évaluer la capacité à de la politique monétaire à accroitre nos marges de manœuvre

Concept : La crédibilité des autorités budgétaires n’est pas la seule qui compte, il faut également tenir compte de celle des banques centrales, qui peuvent contrôler l’inflation, intervenir sur le marché de la dette publique si nécessaire, ou même agir par effet d’annonce ou simple crédibilité.

Selon Zettlemeyer & Willems (2022), la crédibilité de la banque centrale agit comme un « actif budgétaire », en stabilisant les anticipations en matière d’inflation et en assurant la liquidité du marché et « peut repousser la limite de la dette et des déficits soutenables ». Le capital réputationnel que les États souverains peuvent accumuler grâce à des politiques durablement prudentes. C’est également la conclusion de Ricardo Reis, qui affirme qu’aujourd’hui le plus grand risque pour la soutenabilité est l’inflation (voir ci-dessous).

Il existerait selon lui différentes manières d’accroître les marges de manœuvre de la soutenabilité grâce aux banques centrales : (i) réduire le risque de refinancement sur le marché primaire, (ii) permettre le développement de marchés secondaires pendant les crises, (iii) améliorer les propriétés cycliques de la dette (taux d’intérêt plus bas en période de récession). En définitive, les banques centrales peuvent accumuler un capital réputationnel grâce à des politiques prudentes qui diminue le risque portant sur la soutenabilité de la dette.

Concrètement, en Europe, les instruments de politique monétaire sont devenus beaucoup plus divers depuis la crise de 2008. La période a été marquée par une importante flexibilisation, permettant un meilleur ciblage des actifs provenant des pays plus vulnérables. Les achats d’actifs étaient jusque-là soumis au respect des clés de capital pays. La part d’actifs provenant d’un pays de la zone euro dans les programmes d’achat d’actifs de la BCE ne pouvait être qu’égale au poids de ce pays dans son capital. Le PEPP a permis un meilleur ciblage des actifs provenant de pays vulnérables, renforcé par l’adoption du Transmission Protection Instrument (TPI).

2.3 Distinguer des facteurs financiers

- Considérer que la dette publique est différente de la dette privée : le concept d’actif sûr

Concept : Pour évaluer la soutenabilité de la dette, il faut considérer son caractère d’actif jugé sûr par les marchés financiers. Si la dette d’un pays est un « actif sûr »[5], celle-ci pourra rester soutenable malgré des niveaux de dette élevés. Sa réduction pourrait même déstabiliser les marchés et peser sur la stabilité financière[6]. La seule manière d’assurer la soutenabilité de la dette ne serait pas de dégager des surplus primaires, mais également d’emprunter à des taux plus bas que ces investisseurs utilisent pour actualiser le futur. Dans un système financiarisé où les pays développés sont tous très endettés et où il y a un déficit d’actifs sûrs, ce qui compte c’est l’appétence relative des investisseurs internationaux pour les actifs. Or il existerait aujourd’hui un déficit structurel d’actifs sûrs (voir par exemple Jank et al 2020).

Selon Ricardo Reis (2022), il ne faut pas se contenter d’une analyse classique de la soutenabilité de la dette, mais il faut considérer « le revenu de la dette », qui apparait lorsque les gouvernements émettent des obligations publiques avec un taux d’intérêt faible. Concrètement si le gouvernement utilisait ces montants obtenus à taux faible pour investir dans le capital privé, il ferait un profit. Ce taux d’intérêt réduit signifie que les créanciers accordent une sorte de « remise » au gouvernement, ce qui réduit la nécessité de lever des impôts futurs pour rembourser la dette. Ce revenu de la dette serait lié à une demande de liquidité, qui peut par exemple être liée à des contraintes de collatéraux ou réglementaires. L’État peut ainsi avoir recours à un « déficit permanent » soutenable qui dépend de (i) l’écart entre g et r, mais aussi (ii) l’écart entre m (rendement marginal du capital) et r ou « prime de bulle » (ce que les investisseurs payent pour détenir cet actif sûr).

Si tous les pays ont différents niveaux de revenu de la dette en fonction du risque souverain, ils sont tous liés à r*, le taux d’intérêt d’équilibre, qui a diminué au cours de la dernière décennie en raison de facteurs structurels[7] qui ne devraient pas évoluer rapidement. Si ce phénomène offre une marge de manœuvre aux États, il existe cependant une limite à ce déficit permanent : l’État est contraint par la taille des actifs de l’économie que la dette publique ne peut excéder. Mais celle-ci serait généreuse pour certains pays : Ricardo Reis, en utilisant des données de 2019, évalue le déficit permanent entre 4,8% et 7% du PIB aux Etats-Unis.

Dans ce contexte, ce serait la stabilité des prix qui serait essentielle pour assurer la soutenabilité. Pour conclure, Reis identifie cinq canaux qui agissent sur la soutenabilité de la dette : (i) monétisation de la dette par l’inflation (ii) capital d’inattention des Banques Centrales (iii) réaction des détenteurs d’obligations (iv) politiques macroprudentielles encourageant la détention d’actifs sûrs (v) assouplissement quantitatif et maturité de la dette publique.

Cependant, cette propriété est à double tranchant. Zettlemeyer et. al (2022) soulignent que les gouvernement peuvent également « perdre l’accès au marché à des taux d’emprunt acceptables, peut-être pour des raisons non fondamentales telles qu’un changement soudain du sentiment des investisseurs. La littérature parle alors de panique sur le marché de la dette, d’effet boule de neige (voir notre note à ce sujet) de crise de liquidité pure, de crise de refinancement ou de crise d’endettement auto-réalisatrice ». Pour identifier les causes de potentiels renversements, il faut notamment se référer aux facteurs qualitatifs évoqués précédemment, et non aux variables économiques fondamentales généralement discutées dans le débat public pour aborder de telles situations (telles que le niveau de dette, ou son service). Par ailleurs, la littérature académique a souvent étudié de tels modèles de dette à équilibre multiples et proposé plusieurs cadres pour neutraliser cet effet autoréalisateur (Cohen et Portes (2006), Chamon (2007), Lorenzoni et Werning (2013), et certains plus spécifiques à la crise de la zone euro de 2010, comme par exemple Tamborini (2015), Ayres et al. (2018) ou Aguiar et al. (2016) – un allongement de la maturité faisant notamment partie des solutions préconisées à ce type de crises de liquidité (Cole et Kehoe [1995, 2000]).

- Tenir compte des types de créditeurs et des propriétés de la dette (maturité, monnaie de dénomination)

Concept : La composition des investisseurs exerce une influence importante sur le coût d’endettement. Fang et. al (2023) analysent « who holds sovereign debt and why it matters ». Selon leur étude, « la demande des investisseurs non bancaires est la plus sensible au rendement. Une analyse contrefactuelle des emprunts souverains des marchés émergents montre qu’une augmentation de 10 % de la dette entraîne une augmentation de 6,7 % des coûts, mais une augmentation considérable de 9 % si les investisseurs non bancaires sont absent. » La détention de la dette par les résidents augmente la stabilité des fonds en réduisant la volatilité de la demande (Arslanalp and Tsuda 2014). Cette composition peut évoluer grâce à une nouvelle stratégie des agences de gestion de la dette souveraine (voir notre note à ce sujet).

La maturité de la dette joue également un rôle dans la soutenabilité de la dette publique, et plus précisément pour sa liquidité. Cohen et Portes (1990) étudient le prix de la dette à long terme par rapport à celui de la dette à court terme pour une série de pays les moins avancés, et constatent que le prix de la dette à court terme n’est déterminé que par le risque politique local ; en revanche, les paiements de la dette à long terme reflètent les ressources du pays ; la décision d’en assurer le service dépend du service de la dette à court terme et du « risque systémique ».

La monnaie de dénomination de la dette est enfin un facteur décisif dans les défauts souverains et les crises de soutenabilité de la dette publique en général. Comme le mentionnent Eichengreen et al. (2003), le principal problème de la dette en devises étrangères est le risque imminent d’asymétrie monétaire, c’est-à-dire un problème de liquidité lorsque le pays n’est pas en mesure d’assurer le service de sa dette parce qu’il manque de devises étrangères. L’ensemble des débats sur le surendettement souverain (« debt overhang ») se pose uniquement sur la dette extérieure dans le monde académique, que ces débats soient théoriques (Krugman 1988 par exemple) ou empiriques (Cohen 1993). De même, la question de la volonté de payer par rapport à la capacité de payer n’est pas la même pour un État souverain dont la dette est libellée dans sa monnaie nationale que pour une entité commerciale. Le souverain peut toujours taxer l’économie, et plus la part de la dette détenue par le secteur national est importante, plus le gouvernement est incité à rester à jour (Nielsen 2023).

En France, un rapport de l’Assemblée nationale du 29 mai 2024 estime à 53,2% les détenteurs de la dette française ne résidant pas en France fin 2023, ce qui est élevé en comparaison avec les autres pays de l’OCDE mais qui témoigne de l’attractivité du titre français.

2.4 Différencier les facteurs économiques

- Envisager la soutenabilité économique au sens large, et pas seulement celle de la dette publique

Concept : Réduire la dette publique sans considérer l’effet de cette réduction sur la soutenabilité plus globale de l’économie pourrait avoir des conséquences économiques importantes.

En effet, comme nous l’avons souligné dans la note Une approche systémique de la soutenabilité : les dettes dont on ne dit mot, certains pays, comme la Suède, ont certes des dettes publiques faibles, mais au prix d’un niveau d’endettement privé important. C’est par exemple le cas de la Suède, qui enregistrait en 2022 un ratio de dette sur PIB autour de 30 %, qui s’explique par un cadre budgétaire très strict, avec notamment un ancrage de la dette à 35 %. Ce miracle suédois s’appuie sur une dette privée très élevée (plus de 200 % du PIB en 2022). Il ne s’agit pas simplement d’une tendance conjoncturelle, mais qui est co-substantielle à ce modèle. Enfin, une autre donnée peu mise en avant quand on évoque la dette de certains pays du Sud de l’Europe, la Grèce et l’Italie, est la relative faiblesse de l’endettement privé. En effet, les ratios de dette privée de ces pays sont dans les deux cas inférieurs à la médiane européenne (respectivement 100 % et 105 %).

C’est ce qui pousse certains chercheurs comme Steffen Murau à adopter une vision systémique du financement de la transition écologique : il ne faut pas considérer simplement le bilan de l’État de manière isolée, mais l’enchevêtrement de tous les bilans de l’économie. Cette approche pourrait permettre de développer une approche plus globale du financement de la transition, et en introduisant une dimension procédurale, c’est-à-dire de définir les étapes d’expansion puis de réduction du bilan. Nous évoquons ce nouveau courant de la littérature dans notre article Une nouvelle pensée économique de transition dans Alternatives Économiques.

- Différencier les types de dépenses publiques qui sont financées par la dette publique

Concept : Pour évaluer la soutenabilité de la dette publique, il est nécessaire de considérer les types d’investissements publics qui sont effectués grâce à cette dette. En effet, tout dette ne se vaut pas : certaines peuvent servirent à financer des investissements qui permettent d’éviter des pertes futures, d’autres peuvent soutenir la croissance. Pourtant, la DSA de la Commission européenne applique un multiplicateur uniforme de 0,75 (en s’appuyant sur le papier de Carnot & de Castro 2015) et ne différencie pas les types d’investissements effectués.

Par exemple, comme Batut, Kaiser et Surun le soulignent dans notre rapport sur la dette climatique, la dette climatique et la dette financière ne sont pas substituables ; cependant, à long terme, elles peuvent se rejoindre. En effet, l’une des définitions possibles de la dette climatique est le coût des dommages liés au changement climatique en cas d’inaction. Si nous n’effectuons pas les investissements nécessaires pour ralentir le réchauffement climatique, nous devrons à terme supporter des pertes économiques et de bien-être.

Enfin, dans le débat public, les réductions de dépenses évoquées ou les risques d’explosion de la dette via les dépenses publiques concernent généralement les dépenses sociales (déficit des retraites, réforme de l’assurance chômage, etc.). Or, considérer les dépenses sociales comme faisant partie du budget de l’État c’est ignorer complètement leur nature : ces dépenses ont des financements propres (les cotisations sociales), qui sont eux-mêmes des conditions d’affiliation et d’ouverture de droits ; penser qu’on peut diminuer ces dépenses sociales pour baisser la dette financière, et interpénétrer ainsi le budget de la Sécurité sociale avec le budget de l’État, est un renversement de la dette politique envers les assurés sociaux, ce qui ne va pas du tout de soi.

Conclusion

Le débat public sur la dette publique doit évoluer pour ne plus se concentrer exclusivement sur le niveau, dans l’absolu, de la dette publique, et sur la seule réduction du déficit, mais considérer la multitude d’autres facteurs sur lesquels nous pouvons agir pour renforcer la soutenabilité.

Nous devons développer de nouveaux outils pour assurer la soutenabilité dans un monde de dettes publiques élevées. Nous rejoignons la conclusion de Serkan Arslanalp et Barry Eichengreen : la priorité est de développer une série de politiques qui permettraient de mieux vivre avec une dette publique élevée. Cela implique de repenser la composition de notre dette publique. Par exemple, la dette du Japon est principalement détenue au niveau national, libellée entièrement en yens, et 48 % a été monétisée par la Banque du Japon. Mais également, d’avoir recours à de nouveaux instruments que nous évoquerons prochainement dans une note décrivant une boîte à outils du financement de la transition.

Nous devons envisager de nouveaux indicateurs de soutenabilité, et davantage considérer les facteurs qualitatifs.Nous pourrions nous interroger sur la pertinence économique des indicateurs omniprésent dans le débat actuels. Nous avons par exemple souligné, que l’indicateur dette / PIB, omniprésent dans le débat public, était très imparfait pour juger de la soutenabilité.

Enfin, nous devons réfléchir à une réduction raisonnée du déficit primaire, mais qui doit se faire en considérant tous ces facteurs. Nous proposons une analyse quantitative du sujet dans une première note « Comment ajuster ? » qui revient sur la note susmentionnée du CAE.

Clara Leonard et Mathilde Viennot

Annexe – Une brève histoire de la pensée de la soutenabilité

Willems & Zettlemeyer (2022) reviennent sur l’histoire de la littérature sur la soutenabilité depuis le milieu des années 1980. Les premières analyses de soutenabilité reposaient sur une approche comptable : la contrainte budgétaire inter temporelle (ou Intertemporal Government Budget Constraint, IGBC). Une condition était imposée, éviter les schémas de Ponzi, c’est-à-dire la suraccumulation dette[8]. Ces analyses se faisaient d’abord en actualisant des excédents primaires futurs au coût d’emprunt de l’État. Une méthode stochastique a ensuite été introduite, puis les effets de rétroaction entre dette et politique budgétaire. Dans cette vision, l’interprétation dominante est celle de la « valeur de marché », de la dette à différentes maturités et différents taux (voir par exemple Wilcox 1989).

Mais ces approches ont fait l’objet de plusieurs critiques. Charles Wyplosz, par exemple, souligne qu’elles sont entièrement tournées vers l’avenir. Elles sont également axées autour de l’idée d’un remboursement : les surplus primaires futurs seront assez importants pour rembourser la dette (principale et intérêts). En réalité, il faut considérer qu’un État a une durée de vie (en théorie) illimitée et que de nombreux gouvernements sont endettés pour toujours. Dans ces approches, on postule également que le gouvernement peut emprunter à des taux reflétant les fondamentaux, ce qui n’est pas toujours le cas dans les faits. Il faut intégrer le comportement des investisseurs qui peut créer des problèmes de liquidité.

En définitive, elles évaluent risque sur solvabilité mais pas sur la liquidité, ni les boucles de rétroaction qui peuvent s’enclencher entre les deux. Elles ignorent notamment la littérature sur les crises souveraines auto-réalisatrices en cas de matérialisation du risque de roulement de la dette publique – notre capacité à nous refinancer à des taux raisonnables (Sachs 1984, Calvo 1988). Cet équilibre négatif est moins valable pour les niveaux de dette faibles, mais il ne s’agit pas du monde dans lequel nous vivons aujourd’hui (Blanchard et. al 2021 estiment à 20 % le niveau sans risque de roulement).

La littérature a donc ensuite intégré ce risque aux analyses de soutenabilité. Cette notion est pertinente si la définition donnée de la soutenabilité de la dette est « le niveau et les conditions d’endettement qui ne sont pas susceptibles d’entraîner une restructuration de la dette ou une forte inflation » (Wyplosz 2011). Réduire ce risque reviendrait à réduire le risque de refinancement, allonger la durée de la dette, emprunter en monnaie nationale et renforcer la crédibilité de la banque centrale (Sachs 1984). Ce type d’analyse a par exemple été récemment adopté par le FMI, qui ne se concentre plus seulement sur la solvabilité, mais également sur la liquidité. Ce risque est plus prégnant quand l’emprunt se fait à des maturités faibles (Cole & Kehoe 1996, 2000).

La définition de la soutenabilité données par le FMI en 2002 était la suivante : une dette est soutenable « si elle satisfait à la condition de solvabilité sans correction majeure compte tenu du coût de financement » et la solvabilité devrait « toujours être maintenue sans ajustements majeurs ». Cependant, cette définition est assez floue pour laisser des marges de manœuvre, et peut mener au choix de seuils arbitraires. Dans cette définition, la soutenabilité est plus exigeante que la solvabilité qu’elle implique qu’il n’y ait « pas de correction majeure ».

En définitive, il existe aujourd’hui des débats sur la définition à adopter de la soutenabilité, la définition opérationnelle de Wyploz est « un ratio dette/PIB stationnaire » ; plus concrètement, « exiger que le taux d’endettement suive une (faible) tendance à la baisse, ce qui n’exclut pas des augmentations occasionnelles mais temporaires ». Selon lui, celle-ci permet de se libérer de l’approche des seuils, nécessairement controversée. Il s’agit cependant d’une définition plus stricte que celle de Blanchard (2022) « la dette est soutenable si la probabilité est faible que la dette soit sur une trajectoire d’explosion n années plus tard ».

Enfin, avec l’émergence d’analyses sur les implications de r<g, la recherche s’est davantage concentrée sur la stabilisation des ratios de dette. Dans ce contexte, Olivier Blanchard écrivait par exemple en 2019 : « une dette plus élevée n’implique pas nécessairement un coût budgétaire plus élevé ». Mais cela ne signifiait pas qu’il n’y avait pas de contraintes : par exemple le déficit primaire en état stationnaire est contraint par la taille de l’économie, la taille de la dette par la valeur de toute l’épargne privée.

Dans ce contexte, la question principale est devenue : est-ce que les investisseurs vont continuer à détenir de la dette même s’il n’y a pas de surplus primaires futurs ? Oui, si c’est un « actif sûr ». Cependant, cette dépendance envers les marchés financiers est à double tranchant, et elle peut mener à des situations d’insoutenabilité en cas de perte de confiance et de paniques sur les marchés.

Image : Paul Klee, Ad Parnassum, 1932, tempera sur lin, 100×126 cm. Musée des Beaux-Arts de Berne.

Notes

[1] Par exemple les hypothèses prises pour les taux d’intérêt sont celles du marché, qui intègrent les décisions de la BCE

[2] Les dépenses primaires des administrations publiques ne seront affectées que par l’évolution des coûts liés au vieillissement.

[3] Ces approches peuvent cependant également être critiquées pour leur manque de transparence, il faudrait donc réfléchir aux manières de

[4] Voir par exemple D. Cohen and S. Villemot (2015), « Endogenous debt crises », Journal of International Money and Finance, Vol. 51, pp, 337-369, ou encore la thèse de Mathilde Viennot « Crises financières, accumulation de dette et défaut souverain » (2017) sous sa direction.

[5] La sûreté peut être définir par une série de critères, voir Blanchard, Leonard & Raguideau-Hannotin, 2023.

[6] Ça a déjà été le cas historiquement, voir par exemple Espic 2024 sur l’expérience Poincaré.

[7] Démographie, productivité diminuée etc.

[8] La dette croît asymptotiquement à un taux inférieur au taux d’intérêt asymptotique corrigé de la croissance.