Cette note vise à analyser les outils de financement de la transition listés par le gouvernement français dans sa « Stratégie pluriannuelle de financements de la transition et de politique énergétique nationale (SPAFTE) » au moyen de la grille d’analyse que nous avions utilisée pour notre boîte à outils. Il en ressort que le gouvernement français, comme d’autres en Europe, s’en remet majoritairement à une stratégie de derisking et d’efficacité informationnelle des marchés.

Nous avons examiné la « Stratégie pluriannuelle des financements de la transition écologique et de la politique énergétique nationale (SPAFTE) », publiée en octobre 2024. Ce document pose des questions nécessaires et marque la nécessité de lier transition et mécanismes de financement. Elle traduit cependant une certaine conception du financement de la transition qu’il convient d’expliciter. Dans cette note, nous avons repris la méthodologie de notre rapport sur les outils de financement de la transition pour analyser plus précisément l’implication des choix français d’outils de financement de la transition, en particulier concernant rôle donné au secteur public et privé.

La SPAFTE revient sur un constat important : l’atteinte des objectifs de décarbonation de la France nécessite à la fois une hausse nette d’investissement vers un certain nombre de secteurs bien identifiés (bâtiment, transport et énergie mais également agriculture, industrie ou bien encore le secteur forestier), mais également une réorientation massive des flux d’investissement courant des secteurs bruns vers les secteurs verts. Plusieurs chiffrages sont désormais disponibles. France Stratégie estime ainsi que le surcroît d’investissement nécessaire est de 66 milliards par an tandis que la Direction Générale du Trésor propose une estimation des besoins nets à 63 milliards (et 110 milliards brut)[1].

Au-delà de ces projections futures, la publication fait également le point sur la situation actuelle. En valeur absolue, deux tiers des investissements bas-carbone sont financés par le secteur privé, le reste étant assuré par le secteur public. Ce dernier comporte une multiplicité d’acteurs : Union Européenne, Banque européenne d’investissement, Caisse des dépôts et consignation ou bien encore collectivités territoriales. Cependant, cette hiérarchie s’inverse si on rapporte ces montants aux investissements totaux de chacun des acteurs : en 2022, 20% des investissements du secteur public étaient dirigés en faveur de la transition contre 13% seulement pour le secteur privé (ménage et entreprise confondus). Cette moindre participation relative du secteur privé tient au fait que ce dernier représente, en France, 80% de l’investissement total. En revanche, on peut noter que, même si le financement de la transition accuse un retard certain, ces chiffres sont néanmoins encourageants. En effet, les investissements bas-carbone pourraient augmenter de 63 milliards d’euros entre 2022 et 2027. Cette projection s’appuie cependant sur des hypothèses très favorables : le secteur public devrait poursuivre sa trajectoire d’investissement en faveur de la transition (tendanciellement à la hausse depuis plusieurs années) et le secteur privé alignerait sa part d’investissement sur celle du secteur public.

Outre ces estimations chiffrées des besoins, les conclusions des rapports des différentes institutions convergent tous sur un point : la transition ne pourra reposer uniquement sur la mobilisation de fonds publics[2], a fortiori dans la situation budgétaire contrainte dans laquelle se situe la France en ce moment. Il est donc désormais essentiel de définir plus précisément la répartition de la contribution de chaque catégorie d’acteurs dans le futur. En particulier, il importe d’adopter une analyse par secteurs afin de déterminer la rentabilité des différents investissements pour les acteurs du secteur privé ainsi que leur capacité à les réaliser (notamment pour les ménages).

Ces analyses devront ensuite mener à développer des outils adéquats pour que le secteur privé finance, à hauteur de la part qui lui sera dévolue, l’effort d’investissement nécessaire. C’est dans cet esprit que nous avions recensé, dans notre rapport, à partir d’un tour d’horizon historique et géographique, la gamme d’outils mobilisés pour les grandes transformations économiques la plus exhaustive possible. Nous avons en outre accompagné cette recension d’une méthodologie de classement, issue de travaux d’économie politique, qui permet de faire apparaître que les outils aujourd’hui mobilisés au sein de l’Union Européenne s’inscrivent dans une logique dite de derisking. Dans cette logique, l’État incite le capital privé à effectuer les investissements en faveur de la transition, par exemple en lui offrant des mécanismes de garanties dans le cas où ces investissements s’avèreraient ne pas être (suffisamment) rentables. Ce faisant, l’État mise sur une prise en charge des investissements nécessaires par le secteur privé, mais en prenant la majeure partie du temps en charge les risques et les pertes éventuelles associées à ces investissements.

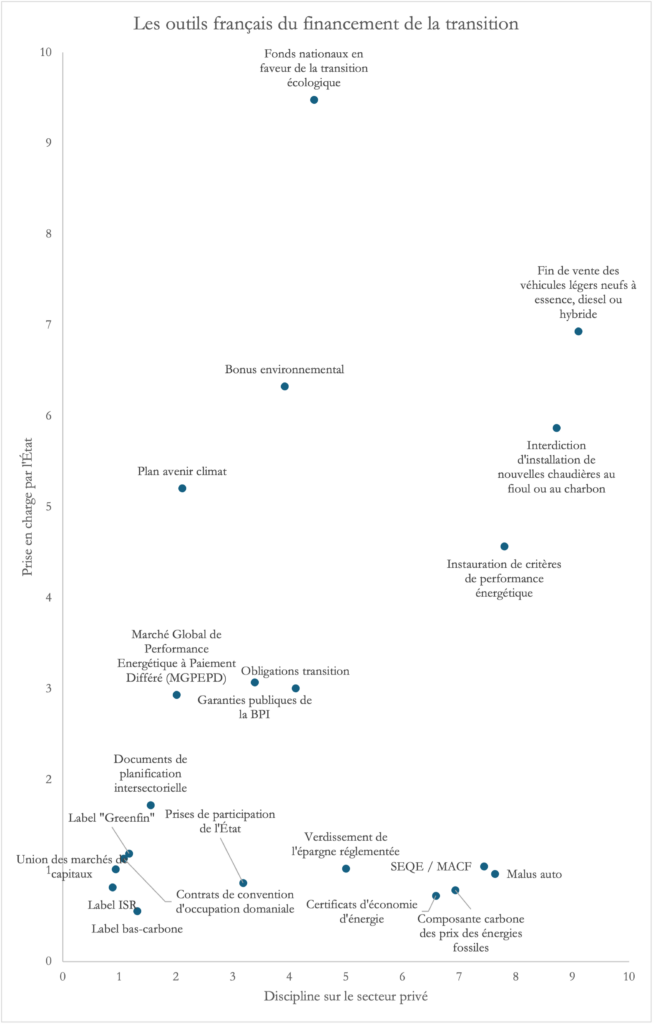

Afin d’examiner les outils mis en place en France et listés dans la SPAFTE, nous avons donc repris la grille de notation développée dans notre rapport. Celle-ci s’appuie sur les deux critères d’évaluation proposés par Daniela Gabor et Benjamin Braun dans leur article de 2024, Green Macrofinancial Regime, que nous avons adaptés :

- Le premier est le niveau de prise en charge par le bilan de l’État: il va d’une prise en charge nulle (et donc une prise en charge totale par le secteur privé) à une à une prise en charge totale par l’État.

- Le second correspond au degré de discipline imposée par le secteur public au secteur privé : il correspond au niveau de contrainte que l’outil considéré impose au secteur privé. À une extrémité de ce spectre, on trouve les mesures n’imposant au marché que des mesures de transparence et d’information aux consommateurs, parfois même non standardisées. À l’autre extrémité, on trouve les outils les plus coercitifs, comme les interdictions de mise sur le marché.

Comme nous l’avions fait dans notre rapport, nous insistons sur le fait que ces critères correspondent davantage à un continuum qu’à des catégories discrètes et étanches. Il importe ainsi de prendre en compte, autant que faire se peut, des considérations aussi quantitatives que qualitatives, et dynamiques que statiques, pour attribuer une note à ces instruments. En outre, nous nous sommes attachés à conserver une logique comparative entre les outils pour conserver des distinctions lorsque cela nous semblait nécessaire.

Le résultat graphique de cette analyse est disponible ci-dessous, tandis que se trouve en annexe une justification détaillée des notes de chaque outil, ainsi que des définitions.

Sur le graphique, le cluster le plus important d’outils aujourd’hui utilisés en France se situe dans le cadrant inférieur gauche du plan. Concrètement, cela signifie que la plupart des instruments mobilisés en France sont relativement peu contraignants pour le secteur privé et, parallèlement, impliquent une faible prise en charge par la puissance publique. Si nous comparons ce graphique à celui de notre boite à outils du financement la transition, qui tient compte de la gamme la plus exhaustive d’outils possibles établie à partir d’une recension historico-géographique, les outils de derisking avec de faibles contraintes sur le secteur privé sont particulièrement représentés en France. L’exemple le plus caractéristique de ces outils est la garantie publique offerte par la Banque Publique d’Investissement dans sa version actuelle. Celle-ci est en effet soumise à des contreparties dont les conditionnalités et les mécanismes d’évaluation ex-post pourraient largement être améliorés, comme l’a pointé du doigt la Cour des comptes dans un rapport de 2023. Outre ces défauts, il nous semble important de souligner, que, dans un effort de cohérence, ces prêts pourraient également être mis en concordance avec la stratégie de planification et les priorisations sectorielles.

Moins contraignant encore pour le secteur privé, notons le nombre d’outils (en particulier financier) reposant sur une forme ou une autre de labélisation (i.e. outils à caractère purement informationnel) qui, le plus souvent répondent à des définitions et des critères lâches[3]. Ceux-ci sont souvent peu compréhensibles pour des investisseurs finaux, et comportent, du fait de leur multiplication, de nombreux recoupement, comme le remarque un rapport récent de Finance Watch. De surcroît, ces produits labellisés ne représentent jamais que des opportunités parmi d’autres pour les investisseurs[4], et rien n’impose ni ne garantit qu’ils y investissent.

Remarquons enfin quelques instruments diamétralement opposés à ceux que nous venons de décrire. Il s’agit des outils les plus coercitifs pour le secteur privé (la fin de vente des véhicules à moteur thermique en 2035 ou bien encore l’interdiction de l’installation de nouvelles chaudières au fioul ou au charbon). Ces mesures – qui s’appliquent aux ménages et au secteur industriel – sont bien plus strictes que celles supportées par le secteur financier. Un constat qui peut sans doute s’expliquer en partie par la moins moins grande mobilité du capital industriel (par rapport au capital financier) ou des ménages, qui, de fait, peuvent moins facilement faire jouer la concurrence des différentes législations entre elles.

Nous pouvons néanmoins nuancer la nature coercitive des mesures recueillant, dans notre classification, les notes de « discipline sur le secteur privé » les plus élevées. En effet, celles-ci revêtent, dans la quasi-totalité des cas, deux formes :

-

-

-

-

- Soit elles sont assorties d’une compensation avec – in fine – un niveau de prise en charge par l’État plutôt important, que ce soit pour les ménages ou pour les industriels. Ces compensations étant plus marquées lorsqu’il s’agit des consommateurs (et citoyens votant…) ou des industriels ayant une implantation nationale (voire, dans certains cas, étant des fleurons économiques). Pour reprendre la catégorisation que nous avions établie dans notre rapport, il s’agit moins, dans ces cas, d’un État prescripteur pur que d’un État semi compensateur.

-

-

-

-

-

-

-

-

- Soit elles ne comportent pas de mécanismes de compensation directs, comme c’est le cas de la taxe carbone ou du marché des droits à polluer, mais elles reposent alors uniquement sur des mécanismes de marché agissant sur les signaux-prix. Dans ce cas, si le degré de discipline imposé au secteur privé peut être considéré comme élevé, il importe de souligner que ce type d’outil laisse néanmoins le libre choix, au producteur, d’organiser ensuite la production (certes en internalisant cette contrainte) en fonction du marché, et non pas selon les principes d’une planification.

-

-

-

-

Conclusion

Nous l’avons vu, ces outils, s’ils ne sont pas exactement la réplique de ceux utilisés au niveau européen, en épousent la logique. Au-delà de la stratégie de derisking que nous avons déjà commentée, il nous semble important de souligner qu’un des présupposés majeurs au déploiement de ces outils est que le capital, une fois un certain nombre conditions satisfaites, pourrait s’orienter spontanément vers les investissements dont nous avons besoin. C’est particulièrement vrai de ce qui sous-tend les stratégies visant à améliorer la transparence (via, en particulier, les outils de labélisation qui existent aujourd’hui pour les produits financiers), qui s’appuie – implicitement et parfois explicitement – sur l’idée de l’efficience informationnelle des marchés. Sans nier l’utilité de ces outils, nous soutenons qu’ils ne peuvent, à eux seuls, permettre de réorienter le capital dans les proportions nécessaires. Avant tout, celui-ci s’oriente vers les secteurs les plus rentables. Aussi, tant que les investissements verts ne seront pas plus rentables que les bruns, il est à craindre que le capital ne s’y investira pas spontanément. Par ailleurs, en plaçant à nouveau le marché comme instance de référence pour la coordination des actions, ces outils s’éloignent des formes de planifications, qui, dans le cas de la transition, pourraient avoir des vertus.

Clara Leonard & Romain Schweizer

Image : Gustav Doré, A souvenir from Scotland, 1878, huile sur toile, 84.2 x 112.1 cm.

A lire aussi :

La boite à outils du financement de la transition

Notes:

[1] Les écarts dans les chiffrages viennent pour l’essentiel des méthodologies et des définitions qui peuvent varier, d’une institution à une autre.

[2] Un autre point de convergence positif des différentes études disponibles est la hausse constatée des investissements en faveur de la transition, tous acteurs confondus. Notons ici néanmoins que la transition ne se limite pas à la décarbonation de l’économie mais comporte également bien d’autres volets comme la lutte contre l’érosion e la biodiversité, contre les pollutions diverses (eau, air et sols) ou bien encore la gestion des déchets pour lesquels les estimations des besoins sont encore largement lacunaires.

[3] Si ce point a été plusieurs fois souligné, on constate néanmoins un effort continue d’harmonisation en la matière.

[4] Il existe cependant des seuils – faibles – d’investissement en faveur de la transition dans certains produits d’épargne réglementés.