1. Introduction

Dans une note du Conseil d’Analyse Economique, publiée fin juillet, Quelle trajectoire pour les finances publiques françaises ? [1], Adrien Auclert, Thomas Philippon et Xavier Ragot font le point sur les stratégies de finances publiques des gouvernements à venir. Comment rendre compatibles un objectif de réduction du déficit public à court terme, la poursuite de la baisse du chômage, mais également le financement du surcroit de dépense lié au vieillissement démographique, à la transition climatique et à la recrudescence des risques géopolitiques ?

Pour ce faire, d’après les auteurs, la France ne peut pas compter sur des conditions macroéconomiques favorables : depuis les années 70, les effets du taux de croissance (g) et des taux d’intérêt (r) sur la dette se sont plus ou moins neutralisés. Toute consolidation devra donc passer par une réduction progressive du solde primaire [2]. Les auteurs recommandent de cibler un surplus d’un point de PIB à long terme afin de réduire le niveau de la dette durablement et de se donner des marges de manœuvre pour faire face aux crises futures.

Pour atteindre cet objectif, les auteurs cadrent le défi auquel fait face le gouvernement comme un problème d’optimisation avec deux objectifs : (1) éviter que la dette ne dépasse un certain niveau et (2) limiter le coût économique de la consolidation. À l’aide d’un modèle permettant de trouver une solution analytique, présenté dans une note sœur [3], ils proposent un ajustement impliquant une réduction du déficit primaire d’environ 3 points de PIB étalée sur une période de 7 à 12 ans.

L’objectif de cette réponse est de revenir sur la note du CAE, qui nous semble importante dans le débat public actuel. Malgré ses qualités, il nous semble que la note du CAE pêche dans deux aspects. Par manque de motivation d’abord : chercher à réduire le niveau de la dette et assurer sa soutenabilité ne sont pas équivalents et faire le passage de l’un à l’autre suppose de mettre en regard ces objectifs avec d’autres, comme l’emploi ou la transition environnementale (2). Cette indétermination apparaît dans le modèle théorique utilisé par les auteurs dont les résultats dépendent fortement de deux paramètres dont le choix n’est pas innocent : l’ajustement maximal possible et le niveau de dette indépassable. Accepter de laisser augmenter la dette un peu plus change complètement le rythme de l’ajustement recommandé par le modèle. Ensuite, leurs conclusions reposent en partie sur une vérité passagère, l’égalité entre r et g, mais celle-ci tient plutôt de l’exception historique et surtout elle passe sous silence les liens entre politique budgétaire et croissance potentielle (3). La soutenabilité de la dette publique dépend aussi des capacités productives nationales qu’il faut éviter d’abîmer par un ajustement trop rapide. Cela dit, l’ajustement recommandé par les auteurs est tout de même moins sévère que celui envisagé dans le Programme de Stabilité d’avril 2024 (4), ce qui nous semble bienvenu. Cependant, les auteurs semblent se concentrer sur les réductions de dépenses alors que le dérapage récent du déficit primaire vient avant tout des recettes (5). Cette note rejoint donc les auteurs de la note du CAE dans leur volonté de baisser progressivement notre déficit primaire dans les prochaines années, mais appelle à un ajustement plus progressif, et plus concerté, pour qu’il soit plus pérenne.

2. Pourquoi consolider ? Quels objectifs ?

L’objectif de la note est de trouver le meilleur moyen de réduire le niveau de la dette tout en limitant les coûts pour l’économie et le marché du travail. Mais cet objectif n’est presque jamais interrogé à part par la référence aux exemples grecs, italiens et portugais. Réduire le niveau de la dette et en assurer la soutenabilité ne sont pas équivalents comme le rappelle une note récente de Clara Leonard et Mathilde Viennot pour l’Institut Avant-garde [4]. Dans une approche classique, assurer la soutenabilité de la dette implique de tendre vers un solde primaire nul [5] et non un surplus d’un point du PIB. La volonté de réduire rapidement le niveau de la dette entraîne donc un ajustement plus fort que nécessaire si la soutenabilité de la dette était notre seule préoccupation. Le modèle présenté par les auteurs dans le Focus qui accompagne la note principale du CAE correspond d’ailleurs plutôt à ce second objectif de soutenabilité : il prévoit un effort cumulé de 3,1 points du PIB et non de 4,1 points comme annoncé dans la note du CAE, sans quoi l’ajustement serait à la fois plus fort (environ 1 point de PIB d’ajustement la première année) et plus long (8 ans au lieu de 7). La rédaction de la note du CAE crée donc une ambiguïté : elle recommande la construction d’un surplus primaire tout en présentant un ajustement qui ne le permet pas.

Par ailleurs, le modèle traduit un problème d’optimisation avec seulement deux objectifs, ce qui est réducteur. Il s’agit en effet de lisser le coût économique de la consolidation (l’ajustement du solde primaire ne peut pas être trop rapide) et de réduire le coût social de la dette (il existe un niveau de dette indépassable). S’ils sont défendables, ces objectifs doivent être mis en regard avec d’autres, comme le financement de la transition, la croissance ou l’emploi. D’après le Focus n° 102 qui accompagne la note du CAE, l’ajustement recommandé entraînerait ainsi une augmentation du chômage de 0,7 point la première année par rapport à une alternative sans consolidation. Est-ce qu’il est raisonnable de supporter ce coût sans plus de preuves de sa nécessité ? De même, le coût de la transition risque d’augmenter avec l’inaction, un autre problème de contrôle optimal est donc celui du traitement de la dette climatique qu’engendre notre inaction [6].

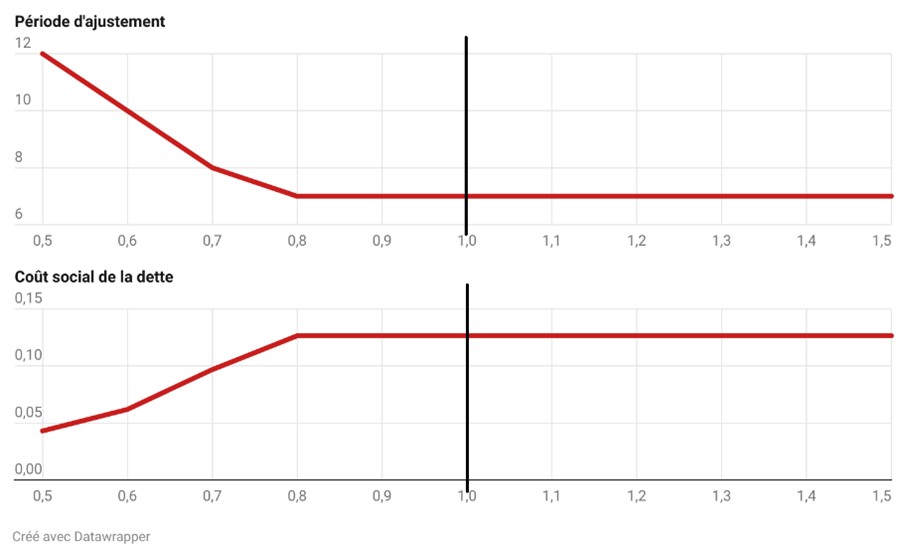

De fait, la résolution du modèle proposé par les auteurs passe par le choix arbitraire de deux paramètres clés, l’ajustement maximal du solde primaire possible en une année et le niveau de dette indépassable. Ils permettent de borner le temps d’ajustement nécessaire (voir les panels du haut dans le Graphique 1 dans le cas où l’on choisit toujours le temps le plus long possible entre les deux bornes possibles) et révèlent un coût social implicite de la dette (c’est-à-dire le coût en termes de PIB d’une augmentation de la dette) voir les panels du bas dans le Graphique 1). On peut remarquer que le coût social implicite de la dette dans la note du CAE (0,12 point du PIB) est proche de celui mesuré par le FMI dans une publication récente (0,13) [7], [8]. On remarquera aussi que celui-ci est très sensible au niveau maximal de dette supporté : passer de 120 à 125 points implique un ajustement presque deux fois plus long et un coût social de la dette plus de deux fois plus bas. L’exemple portugais montre qu’il n’est pas impossible de stabiliser et réduire le niveau de la dette quand celle-ci dépasse les 130 % du PIB, un ajustement plus progressif est donc possible dans le modèle utilisé par les auteurs de la note du CAE.

Graphique 1 – L’importance de l’ajustement maximal et du niveau de dette indépassable

a) Sensibilité à l’ajustement maximal possible

b) Sensibilité au niveau de dette indépassable

Note : le panel a) montre l’évolution du nombre d’années de la période d’ajustement et du coût social de la dette (en points de PIB) en fonction de l’ajustement maximal possible du déficit primaire et le panel b) en fonction du niveau de dette indépassable.

Lecture : Quand le niveau de dette indépassable passe de 120 à 125 % du PIB, le nombre d’années de l’ajustement recommandé passe de 7 à 12 ans (1.b, panel du haut).

Source : calcul des auteurs à partir du Focus n°102 du CAE.

En termes de politiques publiques, les recommandations issues du modèle et de la note du CAE sont donc sensibles aux hypothèses choisies et aux objectifs que nous nous donnons, notamment celui de réduire le niveau de la dette. Une approche plus prudente se concentrerait sur la stabilisation de l’évolution de la dette avant tout, quitte à accepter sa hausse temporaire en fonction des « vents contraires » auxquels nous faisons face.

Une autre caractéristique du modèle utilisé par la note du CAE est la relation linéaire entre l’importance de l’ajustement proposé et ses coûts pour l’économie. Cela pousse les auteurs à recommander un ajustement décroissant année par année avec donc un effort plus important la première. Mais il ne serait pas incohérent de supposer que le multiplicateur augmente en situation en récession, ce que confirme une large littérature [9], ce qui signifie qu’un ajustement plus fort en première période entraînera des coûts plus importants les périodes suivantes.

3. Conditions macroéconomiques : r=g ?

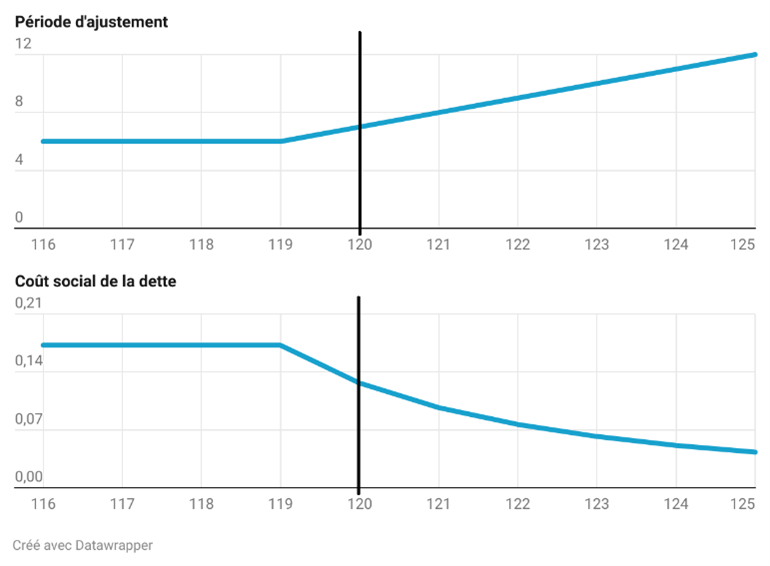

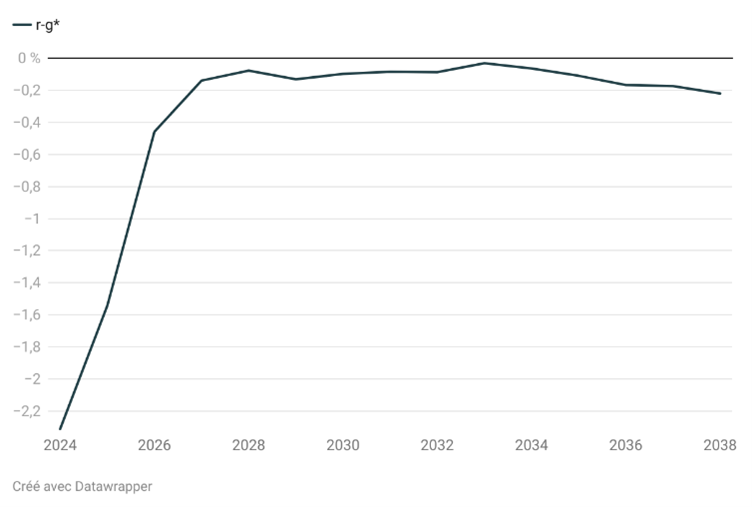

La différence entre le taux d’intérêt, r, et la croissance, g, joue un rôle important dans l’analyse de la note du CAE, mais son interprétation pourrait être remise en cause. Intuitivement, si r est supérieur à g, la dette augmentera plus vite que la capacité de payer, ce que l’on appelle l’« effet boule de neige ». Dans ce scénario, un solde primaire nul n’est pas suffisant pour faire diminuer le niveau de la dette publique. À partir de l’évolution de la dette française depuis 1971, les auteurs montrent que si r avait été égal à g pendant toute cette période, le niveau de la dette aujourd’hui serait approximativement le même (Graphique 2). Cela signifie que le cumul des soldes primaires et des ajustements stock-flux explique la quasi-totalité de la variation du niveau de la dette publique française.

Graphique 2 – Trajectoire de la dette et contrefactuelles avec r = g

Note : les lignes pointillées montrent des trajectoires contrefactuelles où r est égal à g à partir d’un moment choisi.

Lecture : si r avait été égal à g à partir de 1981, la ratio de la dette sur le PIB serait de 95,6 % aujourd’hui contre 109,9 %.

Source : calculs des auteurs à partir d’Auclert et al. (2024) [10], Insee, base Jordà-Schularick-Taylor Macrohistory.

Cependant, ce diagnostic dépend de la période historique considérée. Dans une note de la Direction générale du Trésor, Claveres (2023) [11] a montré qu’en France, la différence entre r et g a été négative 93 % du temps entre 1950 et 1979, mais seulement 5 % du temps entre 1980 et 1999. Dans ce contexte, si on déplace la date de début de l’analyse de la note de 10 ans plus tôt ou plus tard, l’impact cumulé de r moins g change considérablement. La dette publique aurait été environ 7 points de pourcentage plus élevée si r avait été égal à g depuis 1961, et 15 points de pourcentage plus basse si égaux depuis 1981 (Graphique 2). L’effet boule de neige serait donc respectivement de – 7 % et + 15 %.

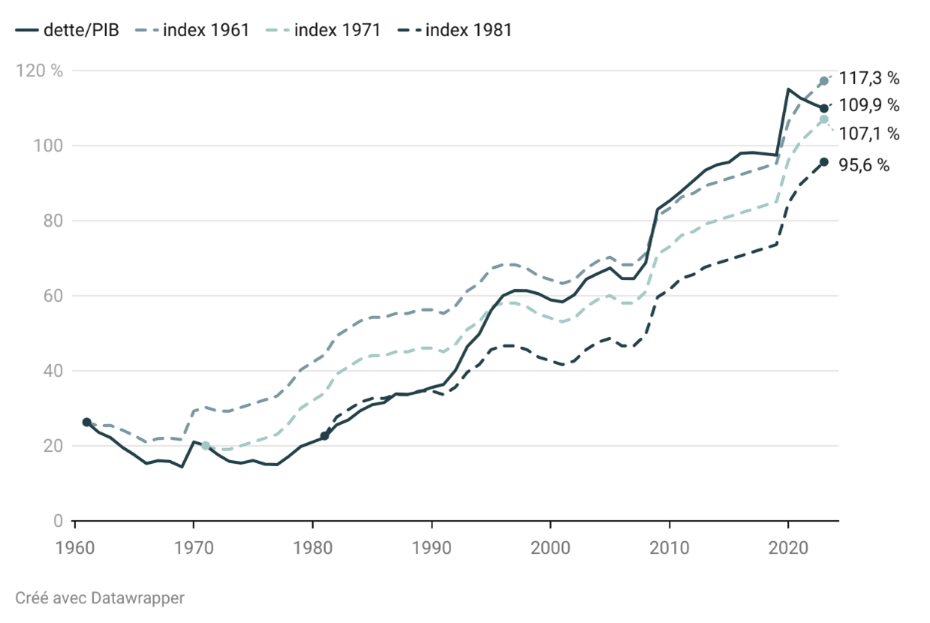

De plus, la prévision des finances publiques dans la note fait l’hypothèse que r sera égal à la croissance économique potentielle g* à long terme, ce qui n’est pas une évidence. Le modèle est conçu pour prédire un horizon de consolidation optimal et une trajectoire de réduction linéaire du déficit primaire sous la contrainte d’un objectif de réduction totale du déficit et d’un niveau maximal de dette librement choisi. L’estimation de base vise à limiter la dette publique à 120 % du PIB, à réduire le déficit primaire à 0 à la fin de la période d’ajustement et suppose que r serait égal à g*. Dans ce cas, l’horizon optimal de consolidation est 7 ans et le déficit primaire devrait baisser de 0,88 % du PIB la première année. Cependant, les prévisions de base du Debt Sustainability Monitor 2023, publié en mars 2024 par la Direction générale des affaires économiques et financières de l’UE [12], font état d’un r – g* négatif persistant en France jusqu’en 2038 (Graphique 3). La prévision de la croissance est basée sur le sentier de la croissance potentielle et le taux d’intérêt implicite sur les prix du marché prix à terme. Si on suppose, comme l’Union européenne, que r<g*, on pourrait aborder l’ajustement du déficit primaire de manière un peu plus mesurée.

Graphique 3 – r-g* en France entre 2024 et 2038 prévu par le Debt Sustainability Monitor 2023

Lecture : la différence entre la croissance du PIB et le taux d’intérêt implicite en France et prévu d’être -1,54 % en 2025, -0,10 % en 2030 et -0,11 % en 2035.

Source : Debt Sustainability Monitor 2023 (2024) [13].

Même si l’on considère, comme les auteurs, que r=g soit une bonne approximation historique, les choix budgétaires que nous faisons aujourd’hui influent sur la nature de cette relation. Ce qui était vrai dans le passé peut ne plus l’être dans le futur. Si par exemple une attitude irresponsable peut augmenter le taux d’intérêt (r), une consolidation trop forte peut aussi avoir un effet déprimant sur la croissance potentielle (g*), en particulier quand la croissance est faible. Fatás & Summers (2018) [14] montrent que les tentatives de réduction de la dette par le biais de consolidations budgétaires après la crise financière en 2008 ont très probablement entraîné une augmentation du ratio de la dette sur le PIB en raison de leur impact négatif sur la production à long terme dans le dénominateur. En examinant plus d’une cinquantaine d’épisodes de consolidation depuis la fin des années 1980, une publication récente du FMI (2023) [15] rapporte que ces épisodes n’ont pas, en moyenne, réduit le rapport entre la dette et le PIB.

Ainsi, le modèle utilisé dans la note considère que g*, la croissance potentielle, n’est pas affectée par l’impulsion budgétaire, ce qui peut l’amener à recommander un ajustement trop rapide. Dans la logique du modèle utilisé, la croissance potentielle n’est pas affectée par les évolutions conjoncturelles de la demande à cause de la politique d’ajustement. Cependant, il semble plus réaliste de considérer que les économies peuvent changer de sentier de croissance à la suite d’un choc de demande. Cette divergence peut venir d’effets d’hystérèse, dans lesquels des chocs temporaires peuvent entraîner des modifications à long terme de la production potentielle, mais aussi des anticipations des agents économiques qui peuvent soit stimuler la croissance, soit la freiner. Il est donc en théorie possible de déplacer l’économie vers une trajectoire de croissance plus élevée et qualitativement différente grâce à une politique budgétaire expansionniste. À l’inverse, une politique budgétaire restrictive peut pousser l’économie vers une trajectoire de croissance plus faible et moins dynamique, et conduire potentiellement à une sous-utilisation persistante des ressources. Si l’on reprend les résultats [16] de Fatás & Summers (2018) et que l’on garde l’hypothèse d’un multiplicateur fiscal unitaire, alors l’ajustement proposé par les auteurs de la note du CAE réduirait ainsi après 5 ans la croissance potentielle de plus de 3 points de PIB. Dans un récent document de travail, l’OBR (Organism for Budget Responsability) considère aussi qu’une réduction de l’investissement public d’un point baisse la croissance potentielle de 0,1 point [17].

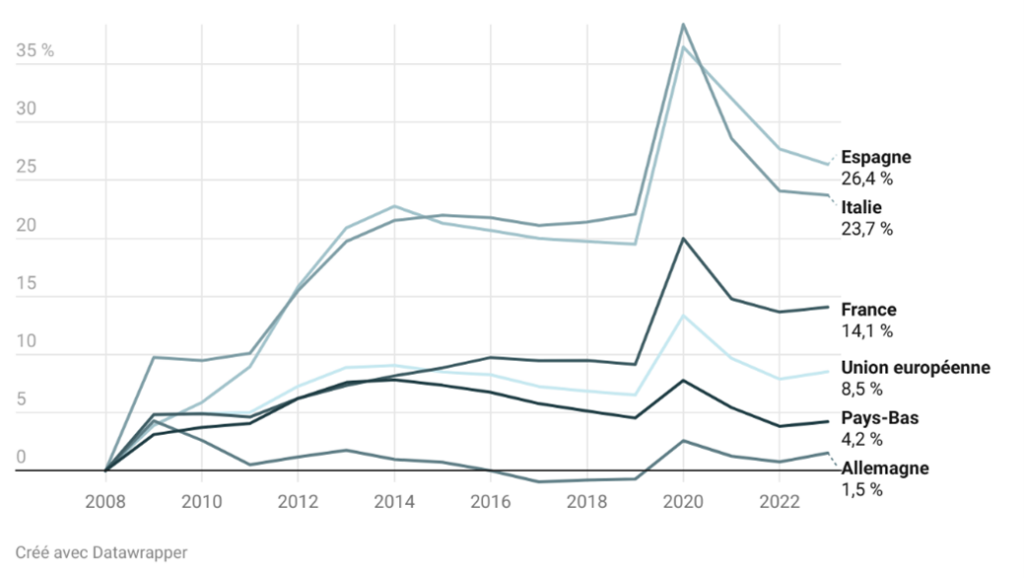

Même si ce n’est pas entièrement dû à leur politique budgétaire restrictive à l’époque, on peut observer que la France et l’Union européenne dans l’ensemble ont par exemple quitté durablement leur ancien sentier de croissance pendant la crise financière de 2008 ce qui n’a pas été sans conséquence sur l’évolution de leur dette. Si les économies avaient gardé leur sentier de croissance d’avant la crise, leur ratio dette/PIB serait nettement inférieur aujourd’hui. Le Graphique 4 montre que pour l’ensemble des pays européens, la dette en est 8,5 points plus élevée, avec une différence beaucoup plus grande en France, en Italie et en Espagne qu’en Allemagne ou aux Pays-Bas.

Graphique 4 – Différence de l’évolution du ratio de la dette sur le PIB si continuation de la trajectoire de la croissance 1995-2008 dans les cinq plus grandes économies de l’UE

Lecture : en France, le ratio de la dette sur le PIB est supérieur de 14,1 points de PIB à ce qu’elle aurait été si le pays avait suivi son sentier de croissance de 1995 à 2008.

Source : calcul des auteurs à partir des données Eurostat.

En présence des multiples « vents contraires » – la transition climatique, les risques géopolitiques et le vieillissement de la population – une impulsion budgétaire négative trop forte pourrait appauvrir de nouveau la trajectoire de croissance potentielle pour la France, ce qui n’est pas pris en compte par le modèle. Si on considère g* comme une variable endogène, on pourrait vouloir aller plus lentement et prudemment dans un éventuel ajustement du déficit primaire, sans quoi le risque est de ressembler à l’Italie [18], qui a eu un solde primaire positif la plupart du temps depuis des années, mais n’a plus de gains de productivité, investit peu et ne croît donc plus depuis, plutôt qu’à l’Allemagne.

4. Comment se compare l’ajustement proposé par le CAE avec celui proposé par le gouvernement et celui induit par les nouvelles règles budgétaires européennes ?

Pour contextualiser les recommandations de la note du CAE, il est utile de comparer le sentier d’ajustement recommandé à celui exigé par les règles budgétaires européennes. Après avoir été suspendues pendant quatre ans en raison du COVID, de la guerre en Ukraine et des prix élevés de l’énergie, les règles budgétaires de l’UE sont de nouveau entrées en vigueur en 2024. Malgré une réforme des règles pendant cette suspension, les critères de déficit et de dette de 3 % et 60 % du PIB, respectivement, sont restés en place. Dans le nouveau cadre, une trajectoire des dépenses nettes est fixée comme seul objectif opérationnel. La trajectoire des dépenses nettes est basée sur une cible du déficit primaire structurel qui assure que « la dette publique suive une trajectoire descendante plausible ou se maintienne à des niveaux prudents » (Règlement (UE) 2024/1263) à la fin d’une période d’ajustement de quatre ans qui peut être prolongée à sept ans [19]. Une analyse de la soutenabilité de la dette est utilisée pour la surveillance et l’évaluation de cette trajectoire.

En plus de ces règles, il existe deux garde-fous dans le volet préventif. Tout d’abord, les pays dont le ratio de dette dépasse 90 % du PIB doivent réduire ce ratio d’au moins 1 point par an, tandis que ceux dont le ratio se situe entre 60 % et 90 % du PIB doivent viser une réduction de 0,5 point par an. Ensuite, les pays avec un déficit structurel supérieur à 1,5 % du PIB doivent améliorer leur solde primaire structurel d’au moins 0,4 point de PIB par an sur une période d’ajustement de quatre ans, ou de 0,25 point de PIB par an si cette période est étendue à sept ans.

En juillet 2024, le Conseil a décidé de lancer une procédure de déficits excessifs contre la France et six autres États membres. La France est donc soumise aux recommandations du volet correctif du Pacte de la Stabilité et de la Croissance, qui exige un ajustement structurel minimal de 0,5 % du PIB par an. Jusqu’à 2027, cet ajustement s’exprime en termes du solde structurel primaire, ce qui exclut les charges d’intérêt, et à partir de 2028, en termes du solde structurel. La France devra présenter un plan budgétaire et structurel à moyen terme pour la mi-octobre au plus tard, sur la base duquel la Commission présentera des recommandations en novembre. Ces recommandations fixeront une trajectoire budgétaire corrective, chiffrée et un délai d’ajustement. L’ajustement exact du déficit requis n’est donc pas encore défini, mais une estimation de Bruegel (2024) [20] sur la base de la méthodologie de la Commission et des dernières données macroéconomiques aboutit à un ajustement du solde primaire structurel de 0,54 % du PIB par an en moyenne sur une période de sept ans.

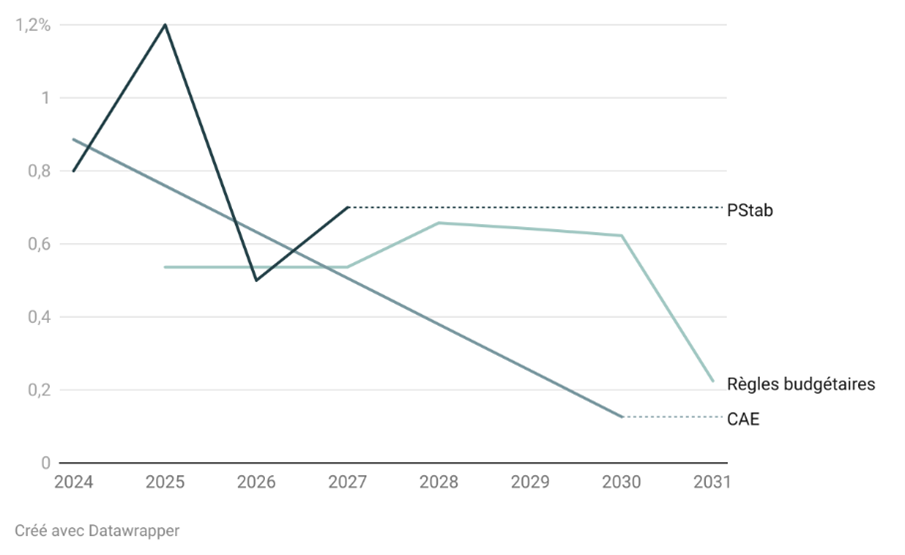

Le Graphique 5 montre l’ajustement du déficit structurel primaire recommandé par la note du CAE, les règles budgétaires européennes dans le cas d’un ajustement de 7 ans et le Programme de stabilité 2024-2027 (PStab). On peut remarquer que l’ajustement cumulé se situe dans une fourchette similaire dans les trois scénarios : 3,54 % dans la note du CAE, 3,76 % dans le cadre des règles européennes et 3,2 % dans le PStab. À la fin de la période d’ajustement, le solde structurel primaire est légèrement excédentaire. Toutefois, il existe une différence substantielle dans le rythme et la sévérité des ajustements prévus. La trajectoire présentée par le CAE commence par une forte réduction du déficit en 2024, et l’effort diminue linéairement jusqu’en 2030. Les règles budgétaires de l’UE exigent un ajustement plus équitablement réparti à partir de 2025, respectant le minimum de 0,5 % dans le cadre de la procédure concernant les déficits excessifs [21]. La trajectoire de réduction du déficit présentée par le gouvernement dans le PStab est très large, allant jusqu’à 1,2 % du PIB en 2025 [22], et vise à ramener le solde public global en dessous de 3 % de déficit dès 2027, ce que le volet correctif des règles budgétaires européennes n’exige pas.

Dans l’ensemble, la trajectoire de réduction du déficit proposée par le CAE est plus graduelle que celle du gouvernement, mais plus ambitieuse en début de période que celle requise par les règles budgétaires dans le cas d’un ajustement de 7 ans, comme l’a rappelé également le CEPREMAP [23]. De plus, il pourrait y avoir un problème de compatibilité avec le cadre budgétaire de l’UE lorsque l’ajustement tombera en dessous de 0,5 % en 2028, étant donné que la procédure concernant les déficits excessifs n’aura pas été abrogée à ce stade.

Graphique 5 – Ajustement du déficit structurel primaire selon la note n° 82 du CAE, les règles budgétaires européennes et le Programme de stabilité 2024-2027.

Lecture : L’ajustement du déficit structurel primaire en 2026 est proposé à 0,63 % du PIB selon la note du CAE, 0,54 % du PIB selon les règles budgétaires européennes et 0,5 % selon le Programme de stabilité.

Source : illustration des auteurs basée sur Auclert et al. (2024) [24], Darvas et al. (2024) [25] et DG Trésor (2024) [26].

5. La consolidation doit-elle passer uniquement par une réduction des dépenses ?

Pour réduire le déficit primaire, la note du CAE recommande de se concentrer sur une réduction des dépenses. Mais une augmentation des recettes est probablement nécessaire, quel que soit l’ajustement prévu. Cette direction est justifiée dans la note par le niveau élevé des prélèvements obligatoires en France en comparaison internationale, en omettant que celui-ci reflète aussi une demande de biens publics plus élevée qu’ailleurs. Le changement de ce statu quo peut être désirable, pour diverses raisons que l’on peut accepter ou non, mais il n’est pas le premier objectif d‘une consolidation. Par ailleurs, quel que soit son niveau de départ, l’augmentation du taux de prélèvement obligatoire peut se justifier si les besoins sociaux augmentent, les « vents contraires » identifiés très justement par la note du CAE en sont des exemples et pourraient motiver à minima la mise en place de prélèvements exceptionnels.

Une partie du dérapage budgétaire observé en 2023 vient justement d’un manque de recettes, une partie de la solution pourrait donc venir de celles-ci. Comme le rapporte la Cour des comptes [27], les mesures nouvelles pérennes adoptées sur les recettes entre 2018 et 2023 représentent une baisse du taux de prélèvement du PIB et ce n’est que l’augmentation du rendement des prélèvements obligatoires entre 2019 et 2022 qui a évité une alerte plus précoce sur le déficit public en compensant cette baisse. À ce titre, le dérapage observé en 2023 est en réalité un retour à la normale et la conséquence du fait que le taux de prélèvement obligatoire est plus bas de 2,1 points par rapport à 2017 (43,2 contre 45,3).

Dans les « 40 propositions pour une grande coalition » auxquelles l’Institut Avant-garde a participé, plusieurs pistes ont été étudiées pour augmenter les recettes et contribuer à l’ajustement du solde primaire. Parmi elles, la mise en place d’un impôt exceptionnel pesant sur les 10 % des patrimoines financiers les plus élevés, à hauteur de 0,5 % de la valeur de leur patrimoine financier (hors immobilier, biens professionnels et épargne retraite), des taxes sur les rachats d’action et les billets d’avion, la pérennisation d’un processus parlementaire pour une lutte efficace contre les niches fiscales (dont le coût pour le budget de l’État est estimé à 78,7 Md€ en 2024) et la pause de la baisse des impôts de production dont l’efficacité est encore à prouver. La note du CAE contient aussi par ailleurs plusieurs idées de recettes nouvelles, dont la suppression des niches des droits de succession. L’individualisation de l’impôt sur le revenu permettrait aussi de dégager de nouvelles recettes [28].

Conclusion : un ajustement nécessaire, mais pas à sens unique

La note du CAE est une contribution importante au débat public autour des efforts fiscaux que doit faire la France dans les années qui viennent. Elle va dans le bon sens en se concentrant sur le solde primaire, c’est-à-dire sur ce qui est sous le contrôle direct de l’État, en prenant en compte le coût économique de la consolidation et en imaginant une trajectoire dynamique d’ajustement. Elle offre ainsi aux commentateurs, économistes et décideurs du grain à moudre. En définitive, à bien des égards, l’ajustement recommandé par la note du CAE est moins sévère, et peut être plus réaliste, que celui prévu dans le PStab ou bien par le volet correctif des règles budgétaires européennes, qui proposent, soit un ajustement du solde primaire plus fort dans le cas des règles budgétaires européennes (3,76 points contre 3,54 points), soit un ajustement légèrement plus faible, mais sur une période beaucoup plus resserrée dans le cas du PStab (4 ans au lieu de 7 ans).

Si un ajustement du solde primaire nous semble nécessaire, nous reprochons néanmoins plusieurs choses à la note du CAE :

- Une volonté de réduire le niveau de la dette sans que cette ambition soit suffisamment motivée au vu de l’ajustement supplémentaire qu’elle représente. C’est la soutenabilité et non le niveau de la dette qui doit nous préoccuper et accepter une augmentation un peu plus haute de la dette (passer de 120 à 125% du PIB) permettrait un ajustement beaucoup plus progressif et moins déprimant pour l’activité. Nous proposons d’ailleurs dans une deuxième note [29] une analyse plus large des multiples facteurs, au-delà du solde primaire, qui ont un impact sur la soutenabilité de la dette.

- La non-prise en compte de la possibilité d’un appauvrissement de la croissance potentielle à cause d’une consolidation trop forte : il ne faut pas reproduire en 2025 la décennie perdue des années 2010. La soutenabilité de la dette publique dépend aussi bien du solde primaire que du sentier de croissance dans lequel le pays est engagé.

- Une concentration sur les réductions de dépenses au détriment de l’augmentation des recettes. Il ne manque pas de façons d’améliorer le solde primaire, si la consolidation est le seul objectif, alors il faut utiliser les voies d’amélioration les plus directes, et de nouvelles recettes en font partie.

Mais le principal reproche se rapporte peut-être à la perpétuation de la croyance que l’ajustement de nos finances publiques est un exercice pouvant être laissé aux seuls économistes. Il y a mille manières d’ajuster le solde primaire. Si les gouvernements successifs échouent les uns après les autres à le réduire, c’est peut-être par manque de méthode et de participation démocratique, notamment pour s’assurer de l’acceptabilité des mesures mises en place, plus que par manque de volonté. Il ne faut pas en effet non plus ignorer le coût politique d’un ajustement trop brusque. En s’intéressant à l’épisode d’austérité en Roumanie en 2010, Ciobanu (2023) [30] remarque que celui-ci s’est accompagné d’une baisse de popularité du parti qui était au pouvoir, notamment du fait de la démobilisation de ses partisans. À partir d’enquêtes en Espagne, au Portugal, en Italie, au Royaume-Uni et en Allemagne, Hübscher et al. (2021)[31] montrent que les chances de réélection d’un gouvernement diminuent considérablement s’il propose des mesures d’austérité. Si les électeurs désapprouvent les déficits, ils accordent plus d’importance aux coûts des politiques d’austérité. Cette note rejoint donc les auteurs de la note du CAE dans leur ambition de tracer la voie d’un ajustement raisonnée de nos finances publiques, mais recommande un ajustement plus progressif, au moins 12 ans, et plus participatif, pour en assurer la pérennité.

Cyprien Batut et Jonas Kaiser

Image : Paul Klee, 17 épices, 1932, Peinture, LaM Lille métropole musée d’art moderne.

Notes:

[1] Auclert, A., Philippon, T., & Ragot, X. (2024). Quelle trajectoire pour les finances publiques françaises ?. Notes du conseil d’analyse économique n° 82, juillet.

[2] La différence entre les recettes et les dépenses hors paiement des intérêts sur la dette.

[3] Auclert, A., Philippon, T., & Ragot, X. (2024). Consolider les finances publiques : quelques enseignements simples de la théorie du contrôle optimal. CAE, Focus n° 102, novembre.

[4] Leonard, C., Viennot, M., L’État français risque-t’il vraiment la faillite ? www.institutavantgarde.fr, septembre 2024.

[5] Blanchard, O. (2024). Public Debt Ratios Will Increase For Some Time. We Must Make Sure That They Do Not Explode. The Economists’ Voice, 21(1), 159-162.

[6] Batut, C., Kaiser, J., & Surun, C. (2024), Dette climatique : associer les soutenabilités climatique et budgétaire. Rapport Institut Avant-garde.

[7] Cao, Y., Gaspar, V., & Alva, M. A. P. (2024). Costly Increases in Public Debt when r < g. Fonds Monétaire Internationale.

[8] Ce coût est toutefois divisé par deux quand on prend en compte la détention étrangère de la dette.

[9]Voir notamment: Michaillat, P. (2014). A theory of countercyclical government multiplier. American Economic Journal: Macroeconomics, 6(1), 190-217.

[10] Auclert, A., Philippon, T., & Ragot, X. (2024). Op. Cit.

[11] Claveres, G. (2023). Taux d’intérêt, croissance et soutenabilité de la dette publique (Trésor-Éco 334).

[12] Direction générale des affaires économiques et financières. (2024). Debt Sustainability Monitor 2023. Office des publications de l’Union européenne.

[13] Direction générale des affaires économiques et financières. (2024). Op. Cit.

[14] Fatás, A., & Summers, L. H. (2018). The permanent effects of fiscal consolidations. Journal of International Economics, 112, 238–250.

[15] FMI. (2023). Coming down to earth: How to tackle soaring public debt. In World Economic Outlook: A rocky recovery (pp. 69–89). Fonds Monétaire Internationale.

[16] Chaque baisse de 1 % du PIB induite par la politique budgétaire au cours des années 2010-11 s’est traduite par une baisse de 1 % de la production potentielle d’ici à 2015 et encore plus d’ici à 2021.

[17] Ghaw R., Obeng-Osei R. et Wickstead T. (2024) Public investment and potential output. Discussion paper n°5, OBR, Août 2024.

[18] Guarascio, D., Heimberger, P., & Zezza, F. (2023). The euro area’s Achilles heel: Reassessing Italy’s long decline in the context of European integration and globalisation (No. 470). wiiw Research Report.

[19] Une telle extension est possible si l’État membre propose certaines réformes et certains investissements qui « ensemble, en principe favorisent la croissance et la résilience, soutiennent la viabilité budgétaire, répondent aux priorités communes de l’Union, répondent aux recommandations par pays pertinentes dans le cadre du Semestre européen […] et répondent également aux priorités d’investissement propres à chaque pays […] » (Règlement (UE) 2024/1263).

[20] Darvas, Z., Welslau, L. & Zettelmeyer, J. (2024). The implications of the European Union’s new fiscal rules, Policy Brief 10/2024, Bruegel.

[21] La légère augmentation à partir de 2028 est due au fait que l’ajustement requis est formulé en termes de solde primaire structurel jusqu’en 2027 et en termes de solde structurel à partir de 2028. L’ajustement plus faible en 2031 s’explique par le fait que le déficit global sera passé sous la barre des 3 %, ce qui signifie que la France sortira du volet correctif du Pacte de la Stabilité et de la Croissance.

[22] Cette trajectoire est en partie expliquée par l’effet mécanique de l’extinction des mesures d’urgence lié à la hausse des prix de l’énergie, qui représente une amélioration de 0,9 points en 2024 et 0,2 points en 2025.

[23] Réduction de la dette publique française : quelles implications pour les choix budgétaires de l’Etat ?» F. Langot & I. Szpic, Note de l’Observatoire de Macroéconomie du CEPREMAP, n°2024-2, août 2024.

[24] Auclert, A., Philippon, T., & Ragot, X. (2024). Op. Cit.

[25] Darvas, Z., Welslau, L. & Zettelmeyer, J. (2024). Op. Cit.

[26] DG Trésor. (2024). Programme de Stabilité 2024-2027. DG Trésor.

[27] Cour des Comptes. (2024). La situation et les perspectives des finances publiques – Juillet 2024.

[28] Allègre, G., Périvier, H., & Pucci, M. (2021). Imposition des couples et statut marital-Simulation de trois réformes du quotient conjugal en France. Economie et Statistique/Economics and Statistics.

[29] Leonard, C., Viennot, M., L’État français risque-t ’il vraiment la faillite ? www.institutavantgarde.fr, septembre 2024.

[30] Ciobanu, C. (2024). The electoral risks of austerity. European Journal of Political Research, 63(1), 348-369.

[31] Hübscher, E., Sattler, T., & Wagner, M. (2021). Voter responses to fiscal austerity. British Journal of Political Science, 51(4), 1751-1760.