Quand il ne pose pas d’explosifs, Wile E Coyote a pour habitude de défier la pesanteur le long des gouffres en poursuivant Bip bip. Pour son malheur, aussitôt qu’il se rend compte de son exploit, il tombe invariablement. C’est du dollar que Paul Krugman parlait en 2007 quand il évoquait Wile E Coyote, mais son histoire est également une parabole utile pour parler de soutenabilité, y compris des dettes souveraines.

Quand on parle de dette soutenable, comme le fait par exemple le FMI, on fait référence en général à des dettes solvables conditionnellement à leurs coûts de financement. La dette d’un État est dite solvable quand la valeur présente des revenus futurs est en mesure de couvrir la dette actuelle en plus de la valeur présente des dépenses futures. Mais la solvabilité seule est insuffisante à assurer la soutenabilité si les coûts de financement deviennent trop importants. Cela nous ramène à l’une des identités les plus fondamentales des finances publiques : rapportée sur le PIB, l’évolution de la dette sur une période est égale à la différence entre les dépenses et les revenus (le solde primaire) et à la charge de la dette initiale[1]. Quand le taux d’intérêt de la dette est supérieur à la croissance de la production, on parle alors d’effet boule de neige : un solde primaire nul n’est plus suffisant pour faire diminuer le stock de dettes qui grossit peu à peu sur la pente des intérêts.

Mais quel est le rapport avec l’animal ? Comme le remarquait Charles Wiplosz[2], l’analyse de la soutenabilité des dettes souveraines est une « mission impossible ». Elle demande de connaître l’ensemble des revenus et dépenses futures, mais aussi les futurs taux d’intérêt sur la dette, et ce, à très long terme. Il s’agit d’une mission d’autant plus impossible que ces valeurs ne sont pas seulement inconnues, mais indéterminées ! Les futurs taux d’intérêt dépendent d’anticipations qui peuvent facilement s’emballer, transformant une dette soutenable un jour en une dette insoutenable le lendemain. C’est là que notre coyote entre en jeu : les investisseurs risquent de chuter dans le canyon s’ils réalisent soudainement, ou en tout cas le croient, qu’ils courent dans le vide. Cela peut-être car les fondamentaux sont effectivement fragiles, mais aussi la conséquence de prophéties autoréalisatrices et des esprits « animaux » de ces investisseurs.

Cette perspective semble terrifiante : quels que soient le niveau de la dette ou bien les efforts réalisés en matière de réduction des dépenses, aucune dette n’est totalement sûre. D’abord, il existe toujours un niveau de dette au-delà duquel la charge de la dette sera supérieure à toute réduction faisable du solde primaire et donc la dette va commencer à exploser. Plus grave, ce niveau de dette peut déjà avoir été atteint sans que nous le sachions, comme Will E courant inconsciemment dans le vide. Il n’y a donc pas de niveau de dette fondamentalement soutenable ou insoutenable, le seul niveau qui importe étant celui qui permet à la dette de ne pas exploser et celui-ci reste indéfini. Ceci paraît justifier une attitude très prudente vis-à-vis des dettes souveraines étant donné le coût social d’un défaut[3] : si le Japon peut maintenir un niveau de dette supérieur à deux fois son PIB, mais la Bulgarie peut être forcée de restructurer sa dette même si son niveau ne dépasse pas 30 % du PIB, alors on ne peut jamais relâcher nos efforts.

On l’a compris, l’analyse de la soutenabilité des dettes est donc un exercice d’humilité. Dans le meilleur des cas, elle donne un jugement probabiliste à partir des informations accessibles à un moment donné. Mais ceci doit aussi nous mener à renverser notre perspective sur la dette, le coyote peut continuer à courir plus longtemps qu’on ne le pense et toute augmentation de dette n’est pas nécessairement une catastrophe. De fait, on ne vit pas forcément dans un monde où l’effet boule de neige est inévitable (autrement dit où le taux d’intérêt est supérieur à la croissance de la production). C’est en somme ce que disait Olivier Blanchard dans son discours si discuté de janvier 2019 à l’AEA[4] : dans ce monde-là, il n’y a pas de niveau de dette a priori insoutenable. Mais là encore, il ne s’agit pas d’une certitude : le même Olivier Blanchard est revenu plus récemment sur la hausse, surprenante, des taux à long terme et sur l’inversement du signe de la différence entre le taux de croissance et le taux d’intérêt.

Selon lui, nous sommes donc de nouveau menacés de regarder dans le vide et les dettes risquent d’augmenter durablement dans le futur, une conclusion partagée par Barry Eichengreen dans un article que nous avons déjà commenté. La relation entre le taux d’intérêt et le taux de croissance est en fait elle-même incertaine. Pour preuve un article du FMI[5] a montré que des défauts pouvaient intervenir à la suite d’épisodes où le taux d’intérêt étaient plus petits que le taux de croissance[6], et surtout cette relation n’est pas indépendante des actions suivies par les États eux-mêmes, l’écart entre le taux d’intérêt et le taux de croissance est influencé par exemple par le ratio de dette[7].

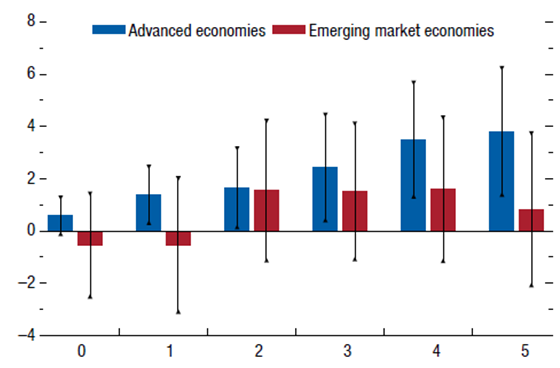

Les États sont donc de nouveau appelés à réduire leurs dépenses pour assurer la soutenabilité de leur dette et éviter aux coyotes de courir dans le vide. Mais il y a une incertitude supplémentaire, moins prise en compte dans les analyses de la soutenabilité des dettes : nous ne savons pas non plus si réduire les dépenses va permettre réellement de réduire la dette à coup sûr. Améliorer le solde primaire en augmentant les recettes ou bien en réduisant les dépenses (ce qu’on peut appeler « consolidation ») semble pourtant un moyen assez simple de limiter la croissance de la dette, mais comme cela a aussi un effet dépressif sur le PIB, l’effet sur le rapport entre la dette et le PIB est ambigu. En revenant sur plus d’une cinquantaine d’épisodes de consolidation depuis la fin des années 80, une publication récente[8] du FMI rapporte que ces épisodes ne réduisaient pas en moyenne le rapport entre dette et PIB et au contraire, l’augmentaient de presque 4 points en 5 ans dans les pays développés, voir le Graphique ci-dessous.

Note : Le graphique représente l’effet de traitement moyen des consolidations budgétaires sur le ratio dette/PIB sur l’axe des ordonnées et les années après un épisode de consolidation budgétaire sur l’axe des abscisses. Par exemple, deux ans après la consolidation fiscale, le ratio dette/PIB a augmenté en moyenne de 2 points de pourcentage.

Source : FMI, Global Debt Database, Historical Public Debt Database.

Est-ce que cela signifie que toute consolidation est contre-productive ? Non ! Tout d’abord, l’étude du FMI n’est pas « toute chose égale par ailleurs » : les épisodes de consolidation sont loin d’être des moments comme les autres, ils peuvent s’accompagner (car ils en sont souvent la conséquence) d’une augmentation de la charge de la dette par exemple, ce qui biaise une comparaison naïve des épisodes entre eux. Ensuite, il s’agit d’un effet moyen : d’après cette même étude, 48 % des épisodes de consolidation ont bien été accompagnés de réduction du rapport dette sur PIB. Il y a donc bien un espoir, mais cela doit pousser le décideur politique à ne pas voir l’amélioration du solde primaire comme utile dans toutes les situations et tous les contextes et encore moins la garantie que la dette va se réduire à court terme. Les consolidations sont des outils, parmi d’autres comme les politiques d’amélioration de la croissance potentielle ou bien celles modifiant les propriétés de la dette, qu’un État peut utiliser pour améliorer la soutenabilité de la dette publique.

Cet outil a par ailleurs un coût politique que l’on ne peut pas ignorer et qui peut affecter aussi la soutenabilité à plus long terme. Une autre publication récente[9] a montré par exemple que les épisodes de consolidations budgétaires entraînaient une augmentation significative de la part de voix des partis extrêmes, une baisse de la participation électorale et une augmentation de la fragmentation politique. La morale de notre fable est donc peut être la suivante : paradoxalement, réduire le niveau de la dette et assurer sa soutenabilité ne sont pas forcément synonyme.

Cyprien Batut

Image : Vassily Kandinsky, Gelb-Rot-Blau, 1925.

Notes

[1] \Delta Dette = (D_t – R_t) + (r-g) \times Dette_{t-1}

[2] Wyplosz, C. (2011). Debt Sustainability Assessment: Mission Impossible. Review of Economics and Institutions, 2(3).

[3] Panizza, U., Sturzenegger, F., & Zettelmeyer, J. (2009). The economics and law of sovereign debt and default. Journal of economic literature, 47(3), 651-698.

[4] Blanchard, O. (2019). Public debt and low interest rates. American Economic Review, 109(4), 1197-1229.

[5] Mauro, P., & Zhou, J. (2021). r-g< 0: Can We Sleep More Soundly?. IMF Economic Review, 69, 197-229.

[6]L’essentiel des défauts ne s’explique d’ailleurs pas forcément par des facteurs purement fiscaux liés au niveau de la dette ou au déficit, mais par des facteurs politiques et qualitatifs, c’est pourquoi les agences de notations prennent par exemple très au sérieux ces facteurs dans leur avis, voir Fitch (2023).

[7] Guillaume Clavère (2023), Taux d’intérêt, croissance et soutenabilité de la dette publique, Trésor Eco N° 334 Octobre 2023

[8] Coming down to earth: how to tackle soaring public debt, Chapitre 3, FMI, avril 2023.

[9] Gabriel, R. D., Klein, M., & Pessoa, A. S. (2023). The political costs of austerity. Review of Economics and Statistics, 1-45.