Le défi posé par la transition implique une transformation en profondeur des politiques économiques et de leurs objectifs primordiaux et le développement de nouveaux outils pour la financer. Nous faisons en effet face à des besoins additionnels d’investissement de l’ordre de 2 à 3 points de PIB européen par an ; sans compter la nécessité d’assurer la dimension juste de la transition et de financer l’adaptation au changement climatique.

Mais ce changement arrivera-t-il ? Les structures – ou institutions – économiques et politiques sont par nature rigides ; c’est cela qui assure leur pérennité. Elles sont donc peu susceptibles de connaître des transformations majeures. Par ailleurs, on considère également que les décideurs politiques n’ont pas grand intérêt à assumer des changements structurels d’envergure qui pourraient mettre en péril leur mandat ou leur réélection[1]. Ils ont donc tendance à repousser les grandes réformes, afin d’en faire reposer le poids sur leurs successeurs. Ce phénomène est d’autant plus important lorsque la certitude que les réformes devront, à terme, avoir lieu, est élevée[2].

Dans le contexte de la transition écologique, la procrastination et la rigidité des structures et des politiques économiques risqueraient de mener à une transition retardée, désordonnée, et, en définitive, plus coûteuse[3]. Dans quel cadre une transformation des politiques économiques est-elle, par conséquent, envisageable ? Car les évolutions des politiques économiques sont possibles, comme en témoignent déjà de nombreux exemples observés ces dernières années.

L’évolution des politiques économiques a déjà commencé

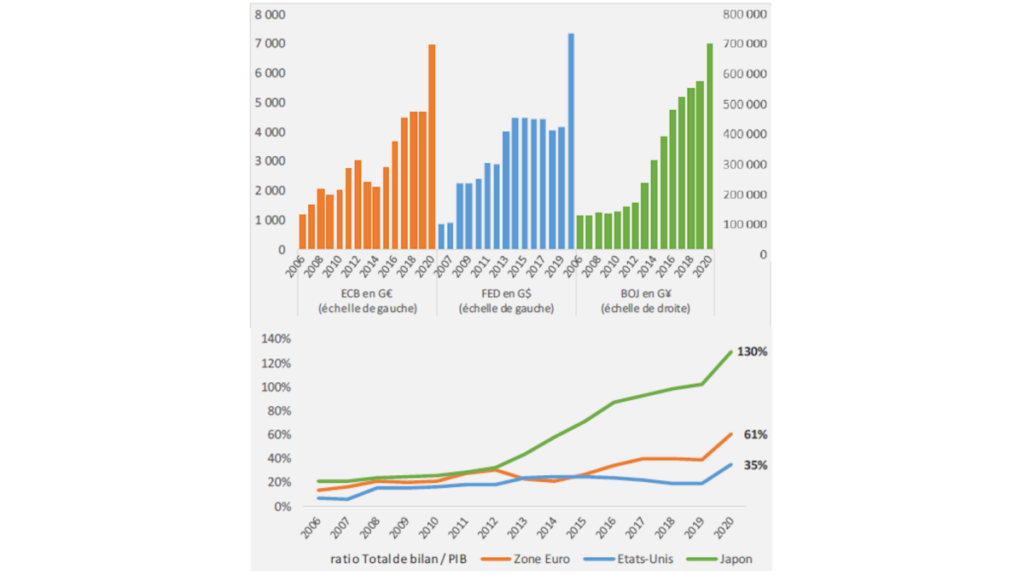

La politique monétaire connu d’importantes évolutions au cours de la dernière décennie. La crise financière de 2008, et son « whatever it takes »[4], ont ouvert la voie à des politiques monétaires non conventionnelles, comme l’assouplissement quantitatif par opérations massives d’achat de titres, le refinancement à long terme des banques commerciales[5], ou les taux d’intérêt négatifs[6]. Elles ont mené à une extension considérable du bilan des banques centrales, et ce, de façon durable (voir Graphique 1). Ces outils font désormais partie des opérations quotidiennes de la BCE, qui les a de nouveau utilisés pour répondre à la pandémie de Covid-19. Le Pandemic Emergency Purchasing Program a, par exemple, représenté une enveloppe totale de 1 850 milliards d’euros, avec 97% de titres de dette publique[7]. Il a également été marqué par une importante flexibilisation, permettant un meilleur ciblage des actifs provenant des pays plus vulnérables[8]. Étant donné leur ampleur et leur place chaque fois plus importante dans la boîte à outils de la BCE, on peut se demander s’il est toujours pertinent de qualifier ces politiques de « non conventionnelles ».

Par ailleurs, la BCE a récemment commencé à se saisir des enjeux de transition écologique. Dans l’évaluation de sa stratégie de politique monétaire de 2021, elle a reconnu le rôle qu’elle pourrait jouer pour le financement de la transition. Cela a ouvert la voie vers la prise en compte de critères écologiques dans le cadre de ses programmes d’achat de titres privés, et a déclenché des débats autour du développement de nouveaux outils permettant de transformer la politique monétaire de la BCE en la rendant plus « verte ».

Graphique 1 : Évolution du bilan de trois banques centrales, 2006-2020

Source : Banque de France

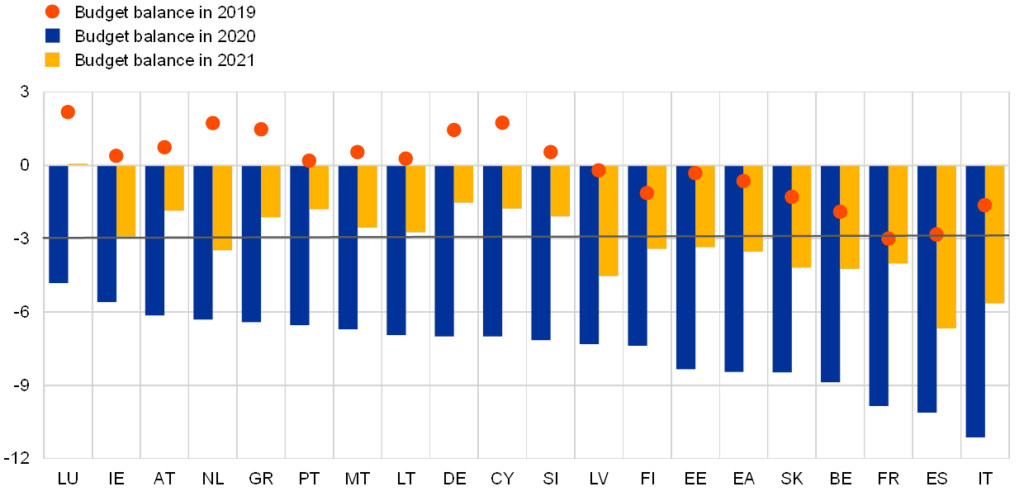

Du côté de la politique budgétaire, le « quoi qu’il en coûte » de la pandémie de Covid-19 a rompu avec la tendance austéritaire des dernières décennies en menant à des politiques expansionnistes de soutien aux ménages et aux entreprises. Cela s’est matérialisé par de l’activité partielle généralisée dans toute l’Europe, ainsi que l’augmentation des transferts vers les ménages et certaines réductions d’impôt pour les entreprises. En France, le coût des mesures de soutien à l’économie entre 2020 et 2021, avancé par le ministre de l’Économie Bruno Le Maire, aurait été de 80 milliards d’euros de subventions et 160 milliards d’euros de prêt[9]. Du fait de la mise en place de ces nouvelles mesures et de la suspension des règles du Pacte de Stabilité et de croissance, les déficits publics des États de la zone euro ont atteint des niveaux inédits (voir Graphique 2). Ces mesures se sont ensuite poursuivies, notamment en France, en réponse au choc énergétique provoqué par la guerre en Ukraine, ainsi qu’au choc inflationniste qui l’a suivi. Le montant des boucliers tarifaires sur le gaz et l’électricité et des aides ciblées aux ménages et aux entreprises dépasserait ainsi 100 milliards d’euros entre 2021 et 2023 (Madec & al. 2023). En Europe, le plan de relance NextGeneration EU s’est également démarqué par son ampleur : plus de 350 milliards d’euros de subventions prévues entre 2020 et 2026, dans le cadre de la facilité pour la reprise et la résilience.

Graphique 2 : Évolution des déficits publics des pays de la zone Euro, 2019-2021

Source : BCE

Les évolutions de politiques économiques évoquées ont jusqu’ici eu lieu en réponse à des périodes de crises économique, liées à la crise financière de 2008 puis à celle de la pandémie de Covid-19. Si les crises ne sont pas une condition indispensable à l’évolution institutionnelle et de politiques publiques, elles en sont toutefois d’importants catalyseurs (Béland & Powell 2016). Un choc d’ampleur peut, en effet, remettre en cause l’équilibre institutionnel et la viabilité des structures économiques, et ainsi mener à des réajustements institutionnels permettant de répondre aux nouvelles problématiques posées[10].

Les évolutions de politiques économiques connues dans les dernières années ont été conditionnées par le cadre institutionnel existant

Bien que les exemples évoqués montrent que des évolutions des politiques économiques sont possibles, notamment en période de crise, celles-ci ont été conditionnées par le respect des cadres institutionnels préexistants.

L’attachement des banquiers centraux au respect de leur mandat et à la crédibilité de la banque centrale a fortement orienté les évolutions de pratiques par la politique monétaire depuis la crise financière de 2008. Manuela Moschella (2024), démontre que les politiques non conventionnelles adoptées par les banques centrales au cours de la dernière décennie ont servi à renforcer leur réputation en période de crise ; en réaffirmant leur rôle de garantes de la stabilité des conditions macroéconomiques et du système monétaire et financier. C’est donc au nom des principes constitutifs du cadre institutionnel qui garantit la crédibilité des banques centrales, c’est-à-dire leur indépendance et le respect de leur mandat, que ces évolutions ont pu avoir lieu. Par ailleurs, l’adoption des politiques monétaires non conventionnelles par la BCE s’est faite de manière retardée par rapport à d’autres banques centrales, à cause de la crainte des banquiers centraux que celles-ci entraînent des pertes trop importantes au bilan de la BCE et donc, un besoin de refinancement de la part des autorités budgétaires de la zone euro (Diessner 2023).

De la même manière, l’intégration des questions climatiques dans la stratégie monétaire de la BCE s’est faite au nom du respect de son mandat primaire de stabilité des prix. Pour faire accepter aux banquiers centraux les plus « conservateurs » de faire évoluer la politique monétaire vers une meilleure prise en compte des enjeux climatiques, il a fallu faire interpréter ces derniers comme une menace pour la stabilité des prix ; et pour la réputation de la banque centrale si celle-ci se révélait incapable d’y faire face (Massoc 2024, Blondeel et al. 2024). Cette interprétation, bien qu’elle rende plus acceptable l’intégration explicite des objectifs climatiques dans la politique monétaire, ne garantit cependant pas que les banquiers centraux considèrent les enjeux climatiques sur le même plan que leur mandat de stabilité des prix. Ils font ainsi état d’un dilemme entre politique expansionniste de soutien au financement de la transition et politique de lutte contre l’inflation, qui pencherait en la faveur du dernier[11].

De leur côté, les évolutions connues par la politique budgétaire ont été importantes, mais temporaires, ce qui a conduit certains observateurs à les qualifier de « keynésianisme d’urgence » (voir Béland et al. 2021). En effet, la réponse budgétaire aux crises récentes, notamment à la crise sanitaire et à la crise énergétique qui lui a succédé, a été marquée par suspension de certaines normes en vigueur, puis leur rétablissement progressif. Ainsi, bien que la suspension temporaire des règles budgétaires du Traité de Maastricht ait permis aux pays de la zone Euro de creuser leur déficit pour répondre à la crise sanitaire de Covid-19, la réforme récente du Pacte de stabilité et de croissance a de nouveau réaffirmé l’importance de l’objectif d’équilibre budgétaire. Les nouvelles règles budgétaires, qui restent très contraignantes, devraient en effet mener à un réajustement de 1,7 % du PIB européen en 4 ans selon les estimations de Bruegel. Par conséquent, bien que les mesures mises en œuvre aient coupé avec les tendances austéritaires de la dernière décennie, elles constituaient une réponse temporaire aux crises successives, qui visaient à soutenir plutôt qu’à transformer les structures économiques en vigueur (Béland et al. 2021 ; voir aussi Bremer & McDaniel 2020). Par ailleurs, le retour du discours d’austérité est, aujourd’hui, de plus en plus évident dans le débat public. Le 22 février dernier, le ministre de l’économie, Bruno Le Maire, a publié un décret visant à réduire de 10 milliards d’euros de crédits ministériels. Le budget du Ministère de la transition écologique a été le plus touché par cette mesure[12].

Les transformations de politiques économiques sont donc possibles, mais fortement dépendantes du cadre institutionnel dans lequel elles ont lieu, ainsi que de la volonté des décisionnaires et des acteurs impliqués à modifier leur pratiques et les structures dans lesquels ils s’insèrent (Mahoney & Thelen 2010, Béland et al. 2021). Pour envisager les conditions dans lesquelles des évolutions futures des politiques économiques pourraient être possibles, il apparaît donc nécessaire de prendre en compte ces cadres, ainsi que la disposition des acteurs impliqués à accepter des transformations de plus ou moins grande ampleur.

Vers un changement de doctrine ?

Il existe des exemples passés de transformations profondes des structures économiques. Elles peuvent nous éclairer sur les conditions nécessaires pour penser à des changements de politiques économiques de plus grande envergure. Celles-ci étaient associées à des changements de doctrines économiques, qui remettaient en cause les fondements des cadres institutionnels en vigueur.

Pour prendre un exemple, la gestion de la dette publique en France a connu des transformations institutionnelles majeures au moment de la Deuxième Guerre mondiale, puis, plus tard, dans les années 1960 et 1970. En passant d’une gestion de la dette qui s’appuyait sur une doctrine dite « circuitiste »[13] (entre 1939 et le milieu des années 1960, caractérisée par une diversification des outils avec une grande partie du financement se faisant hors marché) à une gestion dite « néolibérale » (avec pour instrument de financement dominant l’adjudication de bons du Trésor à court terme sur les marchés internationaux), les modes d’organisation, les conceptions et les structures institutionnelles se sont profondément transformées (Leonard 2024).

L’adoption d’une nouvelle doctrine économique[14] repose sur :

- Une évolution des pratiques ;

- Une évolution des théories qui les justifient ;

- Une transformation des conceptions normatives et des grands principes économiques sous-jacents[15].

Pour qu’une nouvelle doctrine économique, capable de modifier en profondeur les structures économiques, devienne dominante, il faut que ces trois dimensions évoluent ensemble et qu’elles soient adoptées par les principaux acteurs impliqués dans les sphères décisionnaires. L’adoption d’une nouvelle doctrine a lieu lorsqu’une conception alternative sur la manière de concevoir et structurer les politiques économiques apparaît plus crédible pour répondre à des problématiques émergentes par les décisionnaires et les acteurs impliqués (Leonard 2024).

Avec un certain essoufflement constaté de l’idée d’austérité dans la sphère publique (Ferragina & Zola 2021), et dans le même temps, la mise en place de politiques expansionnistes et leur pérennisation face à la multiplication de chocs successifs, des débats ont émergé pour déterminer si la crise du Covid-19 et celles qui lui ont suivi pouvaient constituer une « jonction critique » (critical juncture), c’est-à-dire, un moment de bascule pouvant mener à une transformation des structures institutionnelles. Alors que la réponse immédiate à ces crises a pu faire croire à certains qu’elles pouvaient constituer un moment de transformation du cadre institutionnel[16], le retour voulu par les décideurs à l’austérité et l’équilibre budgétaire montre qu’ils ne semblent pas prêts à se défaire de ce cadre afin de donner plus grande place au financement public. Ainsi, alors que NextGeneration EU touchera bientôt à sa fin, ni le Green New Deal européen, ni le Net-Zero Industry Act ne sont correctement financés, ce qui risque de compromettre le respect des engagements de l’UE en matière de transition écologique.

On constate ainsi une évolution asynchrone entre les pratiques et les conceptions théoriques et normatives auxquelles se réfèrent les décideurs. Du côté de la politique monétaire, par exemple, Moschella (2024) montre que les évolutions observées ces dernières années ont été adoptées au nom des grands principes qui définissent le cadre institutionnel des banques centrales depuis les années 1980, auquel ils restent attachés. Les banquiers centraux interprètent donc toujours leur action dans ce cadre, notamment parce qu’il serait garant de leur réputation. Cependant, pour certains chercheurs, les banquiers centraux ignorent ainsi des transformations de grande ampleur qui ont eu lieu ces dernières années. Par exemple, la succession de programmes d’achat de titres de dette souveraines de très grande ampleur aurait, dans les faits, remis en question les principes clés de neutralité de marché (Klooster & Fontan 2020) et d’interdiction du financement monétaire de la dette (Lemoine 2022) qui sont au cœur de la politique monétaire depuis les années 1980. Si la plupart des banquiers centraux réfutent cette idée au nom des principes auxquels ils sont attachés, les chercheurs appellent à clarifier cet entre-deux qu’ils jugent instable, et institutionnaliser des pratiques qui font désormais partie de la boîte à outil de la politique monétaire. Alors que la BCE resserre sa politique monétaire dans un contexte inflationniste et que les programmes d’achats d’actifs mis en place pour répondre aux crises de la dernière décennie touchent progressivement à leur fin, le risque est de voir passer les questions climatiques au second rang. Une prise en compte explicite des évolutions de pratiques et leur clarification permettraient de mettre en place les outils pouvant faciliter le financement de la transition, comme la différentiation entre taux « verts » et « bruns ».

Ainsi, les évolutions connues par la politique monétaire et la politique budgétaire dans la dernière décennie se sont manifestées comme une évolution des pratiques, mais sans transformation des principes et des conceptions normatives sous-jacentes aux décisions (Moschella 2024, Béland et al. 2021, Klooster 2021). Sans évolution des théories et des cadres normatifs, la pérennisation des idées austéritaires et des cadres institutionnels rigides auxquels les autorités budgétaires comme monétaires continuent de se référer risquerait d’empêcher des évolutions nécessaires pour assurer la transition écologique.

Conclusion

Ainsi, on a vu que les évolutions des pratiques économiques sont possibles, notamment en période de crise. Elles peuvent même mener à des transformations importantes. Cependant, les évolutions récentes ont été adoptées en s’insérant dans les cadres institutionnels préexistants, et au nom des théories économiques dominantes.

Si l’on veut proposer de nouvelles transformations de la politique économique pour financer la transition, il faudra prendre conscience de ces limites et composer avec les cadres institutionnels et théoriques existants. Les évolutions possibles dépendront également de l’appréciation des acteurs impliqués et de leur volonté à remettre en question les structures dans lesquelles ils s’insèrent.

Mais il faut également travailler à faire évoluer les théories et les conceptions normatives des décideurs, pour que celles-ci soient alignées avec les évolutions de pratiques ayant déjà eu lieu, et avec l’ampleur des transformations à réaliser pour atteindre nos objectifs de transition. Les nouvelles théories pourraient s’appuyer sur les évolutions récentes de la littérature, qui redéfinissent en ce moment le rôle de l’État, de la dépense publique, ou encore de la politique monétaire pour assurer la transition. Il faut œuvrer pour proposer une alternative crédible qui puisse mener à une transformation profonde des structures économiques et des grands principes sur lesquels elles reposent.

Les bouleversements à venir de nos systèmes économiques nous forceront forcément à repenser les cadres institutionnels de nos politiques économiques. Mais l’erreur serait d’attendre un évènement climatique majeur pour transformer nos structures.

Juliette de Pierrebourg

Bibliographie

Béland, D., B. Cantillon, R. Hick, A. Moreira. 2021. Social policy in the face of a global pandemic: Policy responses to the COVID-19 crisis. Social Policy & Administration. 55(2),249-260.

Béland, D. & M. Powell. 2016. Continuity and change in social policy. Social Policy and Administration. 50(2), 129-147.

Blondeel, M., Van Doorslaer, H., & Vermeiren, M. 2024. Walking a thin line: a reputational account of green central banking. Environmental Politics. 1–29.

Bremer, B., S. McDaniel. 2020. The ideational foundations of social democratic austerity in the context of the great recession, Socio-Economic Review. 18(2), 439–463.

Diessner. S. 2023. The political economy of monetary-fiscal coordination: central bank losses and the specter of central bankruptcy in Europe and Japan. Review of International Political Economy. 1–23.

Hall, P. 1989. The Political Power of Economic Ideas : Keynesianism across Nations. Princeton: Princeton University Press.

Ferragina, E., & Zola, A. 2022. The End of Austerity as Common Sense? An Experimental Analysis of Public Opinion Shifts and Class Dynamics During the Covid-19 Crisis. New Political Economy, 27(2), 329–346.

Lemoine, B. 2022. La démocratie disciplinée par la dette. Paris : La Découverte.

Leonard, C. 2024. Généalogie du système de financement public français : les doctrines de la dette publique de l’entre-deux-guerres aux années 1960. Thèse de doctorat en sciences économiques, sous la direction d’Annie Cot et d’Éric Monnet. Paris, Université Paris-1 Panthéon Sorbonne.

Madec, P., M. Plane & P. Sampognaro. 2023. « Une analyse des mesures budgétaires et du pouvoir d’achat en France en 2022 et 2023 », OFCE Policy brief 112.

Massoc, E. C. 2024. Two degrees versus two percent How central bankers and members of the European Parliament developed a common pro-climate narrative. Journal of European Public Policy. 1–31.

Mahoney, J. & Thelen, K. 2010. Explaining institutional change: Ambiguity, agency and power. Cambridge University Press.

Moschella, M. 2024. Unexpected Revolutionaries: How Central Banks Made and Unmade Economic Orthodoxy. Cornell University Press.

van ’t Klooster, J., & Fontan, C. 2020. The Myth of Market Neutrality: A Comparative Study of the European Central Bank’s and the Swiss National Bank’s Corporate Security Purchases. New Political Economy, 25(6), 865–879.

van ‘t Klooster, J. 2021. Technocratic Keynesianism: a paradigm shift without legislative change. New Political Economy, 27(5), 771–787.

Image : Egon Schiele, Composition with Three Male Nudes, 1910, crayon et encre de Chine sur papier, 20 x 15 cm.

Notes

[1] Voir la présentation de Bård Harstad lors du cycle de conférences « Rethinking economic policy: steering structural change » du Peterson Institute for International Economics.

[2] Ce qui est le cas avec la transition écologique. L’accélération du changement climatique entraîne la certitude que des réformes d’ampleur devront être faites, ce qui peut inciter les responsables politiques et les décisionnaires à les faire reposer sur leurs successeurs.

[3] Le coût de l’inaction et celui d’une transition désordonnée pourraient être très élevés. Il est cependant difficile de les estimer précisément.

[4] Le 26 juillet 2012, alors que la zone euro s’enlise dans la crise des dettes souveraines, Mario Draghi, alors Président de la BCE, annonce que celle-ci « dans le respect de [son] mandat, fera quoi qu’il en coûte (whatever it takes) pour préserver l’euro ». Ce discours marque le tournant vers la mise en place de politiques monétaires non conventionnelles.

[5] Les Long Term Refinancing Operations (LTRO) sont des prêts de long terme accordées aux banques commerciales par la banque centrale. Ils contribuent à financer les activités quotidiennes des banques commerciales. Avant la crise des subprimes, la maturité des opérations de refinancement ordinaires était d’une semaine, et elles étaient soumises à des taux fluctuants. Après la crise, on constate un recours généralisé aux opérations de long terme, à taux d’intérêt fixe, et avec un allongement de leur maturité, pouvant ainsi atteindre jusqu’à trois ans. Cet instrument sert à garantir des conditions stables de financement pour les banques commerciales, permettant à la fois une meilleure stabilité du système financier, et un meilleur accès aux liquidités. Il a été utilisé et réadapté plusieurs fois, avec notamment des opérations de refinancement ciblées (TLTRO), une des mesures phares de la réponse de la BCE à la crise de la pandémie de Coronavirus.

[6] En 2014, la zone euro se trouve dans une dynamique déflationniste, alors que taux d’intérêts directeurs avaient déjà été abaissés à 0% en 2012 dans le cadre de la réponse à la crise des subprimes. La BCE décide d’appliquer un taux d’intérêt négatif aux facilités de dépôts et les réserves excédentaires, pour les inciter à prêter et injecter des liquidités dans l’économie afin d’enrayer le risque de récession.

[7] L’opération d’achat de titre s’est terminée à la fin 2022. Les remboursements des titres arrivés à échéance sont quant à eux réinvestis jusqu’à la fin 2024. Voir cette analyse de la Banque de France.

[8] Les achats d’actifs étaient jusque-là soumis au respect des clés de capital pays. La part d’actifs provenant d’un pays de la zone euro dans les programmes d’achat d’actifs de la BCE ne pouvait être qu’égale au poids de ce pays dans son capital. Le PEPP a permis un meilleur ciblage des actifs provenant de pays vulnérables, renforcé par l’adoption du Transmission Protection Instrument (TPI).

[9] Voir cette interview ou cet article. Ce chiffre ne reflète que les mesures d’urgence de réponse à la pandémie entre 2020 et 2021. La facture est cependant plus élevée, puisqu’il exclut, par exemple, le manque à gagner fiscal liées aux confinement. En 2021 Olivier Dussopt, alors ministre des Comptes publics, estimait que l’épidémie allait coûter 424 milliards en tout pour 2020-2022.

[10] L’importance des crises dans les évolutions institutionnelles et les mécanismes qui les lient font l’objet d’importantes discussions dans la littérature. Voir Boin, A. & P. ‘t Hart. 2022. From crisis to reform? Exploring three post-COVID pathways. Policy and Society. 41(1), 13–24 pour une revue de littérature et une analyse de la manière dont la crise du Covid-19 pourrait mener à des réformes institutionnelles.

[11] Voir cette note écrire par Isabel Schnabel, membre du comité exécutif de la BCE.

[12] Voir « Dix milliards d’euros d’annulations de crédits : quels ministères sont les plus touchés ? »

[13] Un ensemble de mécanismes de financement de l’État permettant de diriger l’épargne et les liquidités créées pour financer le déficit budgétaire vers les caisses de l’État. Ces mécanismes peuvent prendre plusieurs formes mais ils étaient hors marché, c’est-à-dire, sans adjucation de bons du Trésor sur les marchés financiers.

[14] Leonard 2024

[15] Ces conceptions relèvent de compréhensions normatives de principes économiques fondamentaux tels que le rôle de l’État ou des marchés.

[16] Voir par exemple Ladi, S., & Tsarouhas, D. 2020. EU economic governance and Covid-19: policy learning and windows of opportunity. Journal of European Integration, 42(8), 1041–1056.